Crypto

Солана–Эфириум: корреляция и волатильность

Солана и Эфириум часто двигаются синхронно, но 2025 год выявил трещины в этой связи. При дикой волатильности SOL на уровне 80% и всплесках ETH, вызванных притоком средств в ETF, трейдеры столкнулись с рынком, где корреляция остаётся достаточно хрупкой.

Быстрый обзор

- Корреляция SOL–ETH держится около 0.7, но нарушается во время уникальных событий.

- Volatility Solana выше (~80%), чем у ETH (~60%) и BTC (~41%).

- Январское ралли мемкоинов и августовские притоки в ETH ETF вызвали резкое расхождение.

- Соотношение SOL/ETH выросло на +37.8% с января 2024 года при растущей доле объёмов.

- Трейдеры могут использовать высокий бета-коэффициент SOL, но необходим строгий риск-менеджмент.

Корреляция SOL–ETH

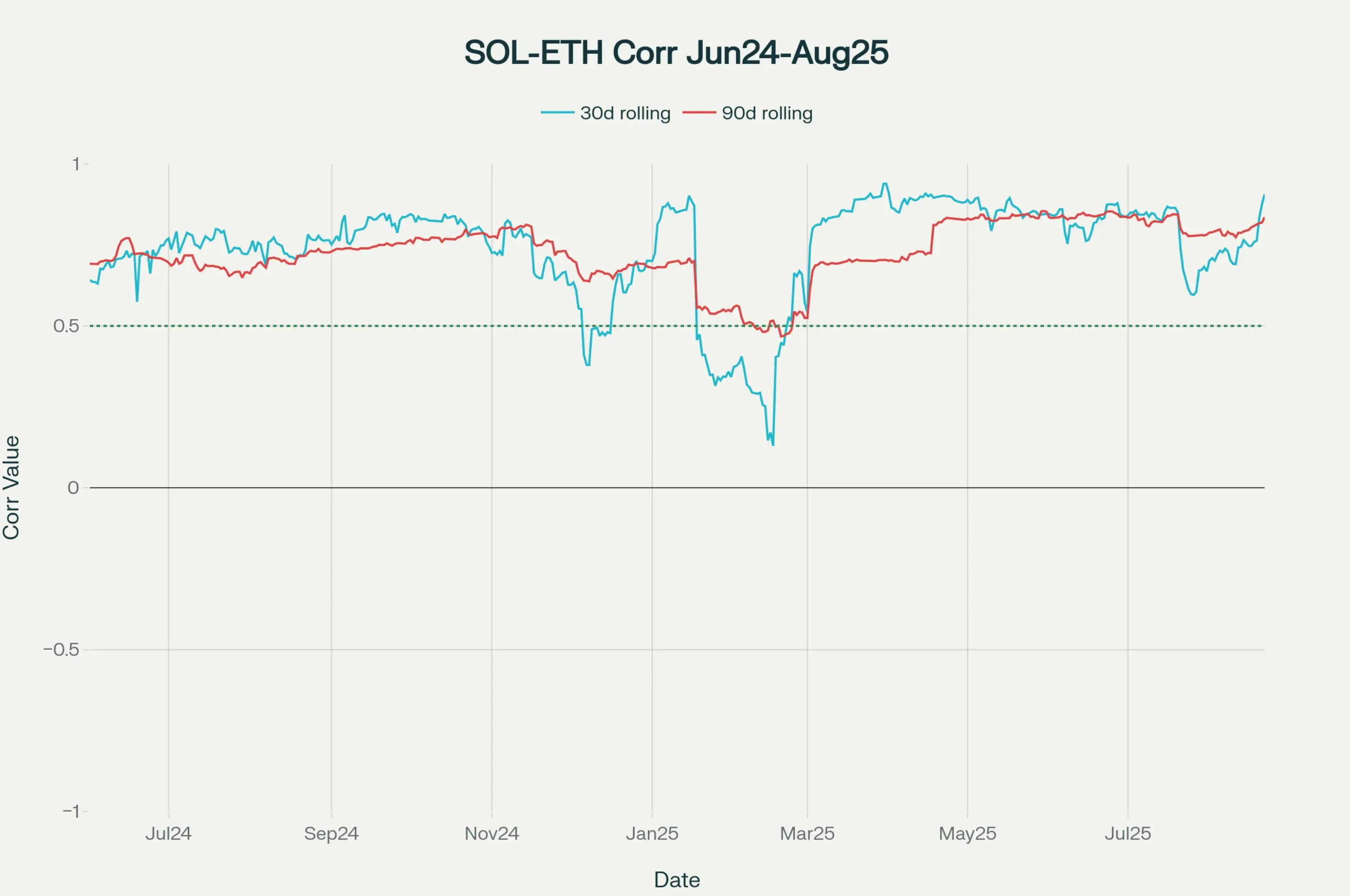

В 2025 году Solana и Ethereum двигаются как «кузены» — не идентичные близнецы, но довольно схожие. Их ценовая корреляция в течение последнего года в основном находилась в диапазоне +0.7 до +0.8 (данные CME Group), что достаточно сильно, чтобы утверждать: в целом они растут и падают вместе. Годовой скользящий показатель составляет 0.79 — почти синхронное движение. Если сузить рамку анализа, картина сохраняется: 90-дневная корреляция близка к 0.70, а за последний месяц она колебалась от 0.59 до 0.74 в зависимости от краткосрочного шума. Для контекста: в предыдущие годы разброс был шире — всего 0.35–0.63, так что текущий цикл выглядит более тесным и зрелым.

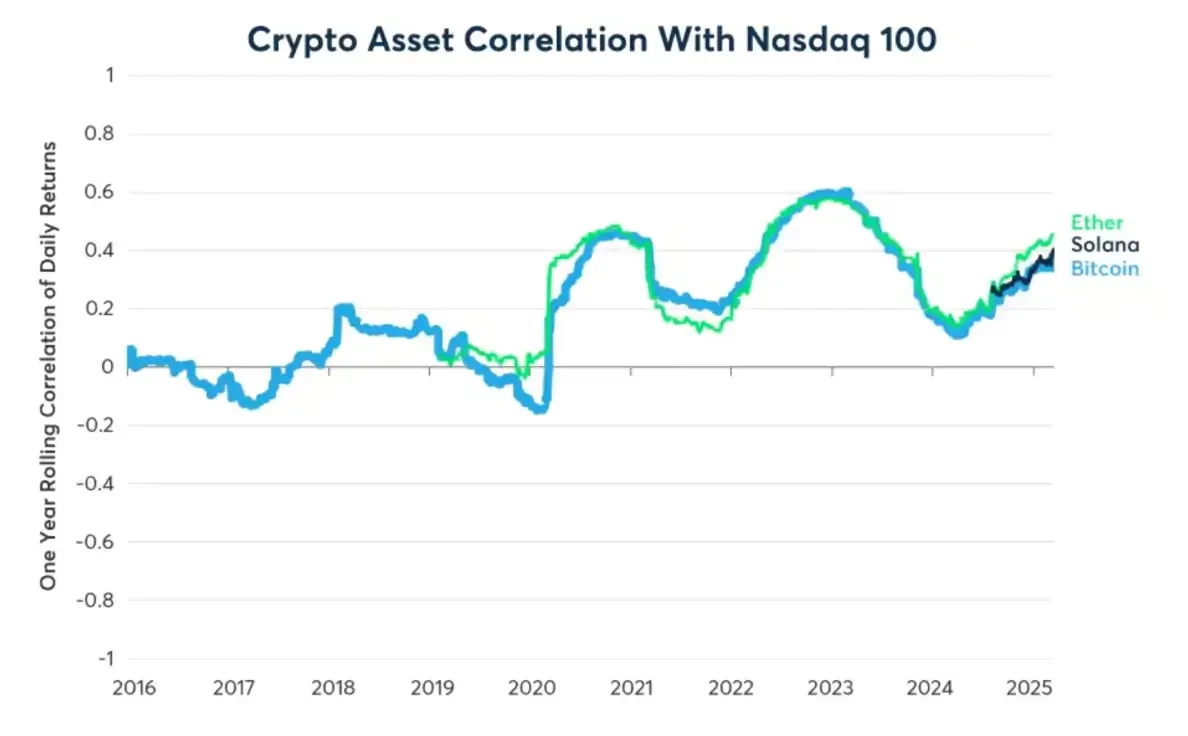

Что же на самом деле значит ~0.7? Проще говоря: когда ETH растёт, SOL обычно следует за ним. То же самое при падении. Этот паттерн особенно чётко проявлялся во время крупных рыночных движений — макроэкономических новостей или периодов, когда Bitcoin задавал тон. BTC, ETH и SOL даже демонстрируют около +0.4 корреляции с Nasdaq-100, что показывает, насколько сильно настроение Уолл-стрит просачивается в крипто. Однако 0.7 — это не 1.0. Такой зазор оставляет много пространства для резких всплесков или обвалов, когда на одну из сетей воздействует специфическое событие. И 2025-й уже дал несколько таких примеров — эпизоды декорреляции, когда графики на время переставали совпадать.

Коэффициенты корреляции Solana–Ethereum

30-дневная корреляция: 0.59 – 0.74

90-дневная корреляция: ~0.70

Годовой скользящий показатель: 0.79

Исторический диапазон: 0.35 – 0.63

Одна из причин, по которой корреляция в последнее время держится лучше: Solana перестала ломаться. Сеть работает уже более 17 месяцев без сбоев (последний был 6 февраля 2024 года). Это усилило доверие — инвесторы больше не закладывают в цену вероятность внезапных остановок, и потому SOL торгуется ближе к ETH при нормальных условиях. Когда рынок спокоен, можно рассчитывать, что они движутся синхронно. Но стоит появиться стрессу или мощному катализатору — связь растягивается, а иногда и рвётся.

Volatility Showdown: SOL vs ETH vs BTC

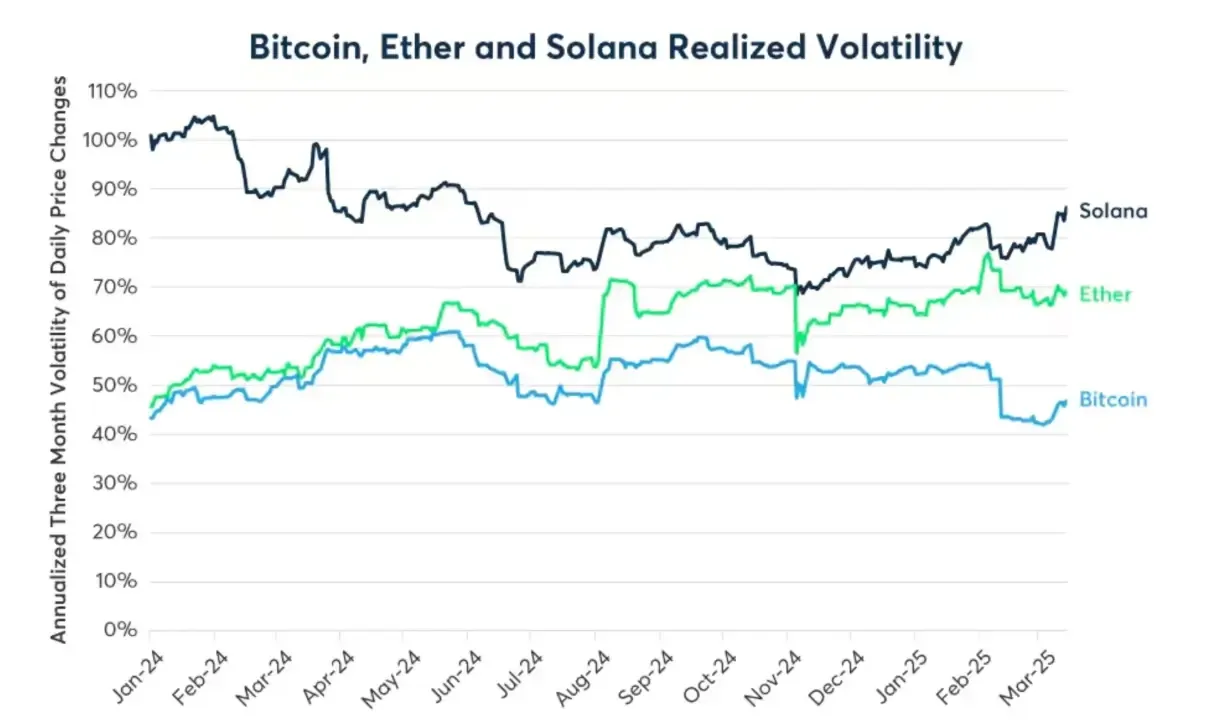

Solana не просто двигается — она резко «дергается». В 2025 году монета по-прежнему сохраняет ярлык «high-beta». За последний квартал 90-дневная реализованная волатильность SOL достигла ~80%. Это примерно на треть выше, чем у Ethereum (~60%), и почти в два раза выше, чем у Bitcoin (~41%). Проще говоря, график SOL напоминает сейсмограф по сравнению с плавными холмами ETH или спокойным плато BTC. CME прямо отмечает это:

Solana торгуется с колебаниями «в два раза выше, чем у биткоина, и почти на треть выше, чем у эфира».

Трейдеры опционов видят то же самое. Имплицитная волатильность — лучший рыночный прогноз того, что впереди, — резко выросла после безумной недели SOL, когда монета прибавила +23% за семь дней, включая скачок на 15% за один день. Краткосрочная IV взлетела до ~76%. Даже месячный срок держится высоко, колеблясь между 58% и 75%. Для сравнения: у Ethereum ~66–70% implied vol. А у Bitcoin? Низкие 30%. Опционы ETH в 2025 году уже торгуются с премией примерно в 2× выше, чем у BTC, но Solana часто обгоняет и ETH, делая её самым дорогим билетом в «театре волатильности».

90-дневная реализованная волатильность

- Solana: ~80%

- Ethereum: ~60%

- Bitcoin: ~41%

7-дневная имплицитная волатильность

- Solana: 76%

- Ethereum: ~70%

- Bitcoin: ~35%

30-дневная имплицитная волатильность

- Solana: 58–75%

- Ethereum: 66%

- Bitcoin: ~32%

Почему это важно? Потому что математика портфеля меняется, когда в нём есть SOL. Аллокация всего в 5% в SOL несёт куда больший ежедневный риск, чем такая же доля в ETH или BTC. Поэтому в фазах роста Solana сияет ярче, но в откатах теряет тяжелее. Начало 2025 года показало это предельно ясно. Трейдеры, которые воспринимают SOL как прокси-актив с кредитным плечом к ETH, не ошибаются — просто берут на себя больше риска.

Послание рынка сегодня: ждите продолжения качелей. Bitcoin выглядит стабильным, почти скучным, поскольку ETF «высосали» из него волатильность (BTC ATM vols опустились ниже 35%). Ethereum получил больше «альткойн-подобных» всплесков во время спекулятивных фаз. А Solana? Всё ещё фейерверк. Двухсторонний меч: огромный апсайд в risk-on фазах и жесткий даунсайд, когда прилив уходит.

Хронология ключевых эпизодов декорреляции (2025)

Большую часть времени SOL и ETH идут вместе. Но 2025 год подбросил неожиданные моменты — периоды, когда графики расходились и показывали совершенно разные истории. Четыре эпизода выделяются особенно.

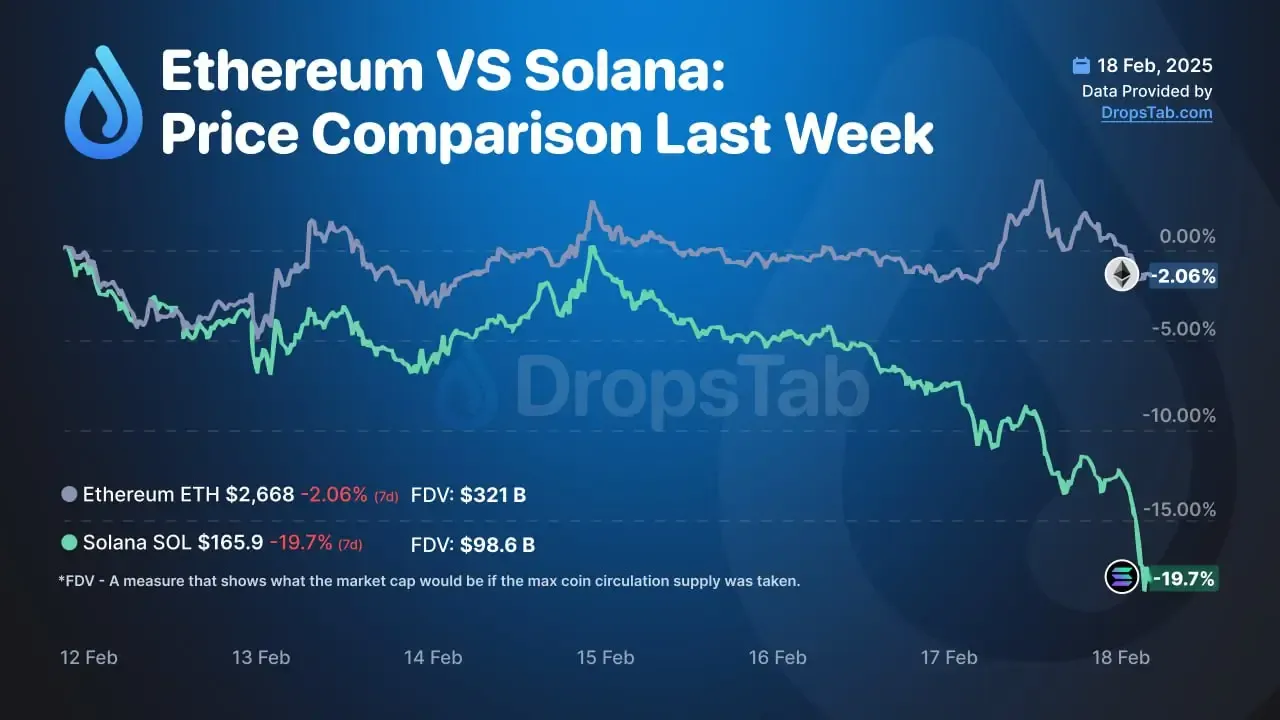

Январь 2025 – Френзи мемкоинов на Solana

Середина января превратилась в вечеринку только для Solana. SOL вырос на +26.2% за месяц, тогда как ETH фактически снизился на -2.7%. Искрой стало появление мемкоинов $TRUMP и $MELANIA, которые подняли комиссии до рекордных уровней и вытолкнули SOL почти к $294. Часть этой мании сосредоточилась вокруг токена Official TRUMP, который сам по себе взлетел примерно до $74, а позже в году рухнул — путь, который мы подробно разбирали в этом исследовании. У Ethereum не было сопоставимого катализатора, поэтому он сильно отстал, что стало одним из самых резких краткосрочных эпизодов декорреляции SOL–ETH в 2025 году.

Февраль 2025 – Макрораспродажа (удар сильнее по SOL)

Затем пришёл откат. В начале февраля глобальное снижение аппетита к риску обрушило крипторынок. Оба мейджора упали, но SOL обвалился на -40.6%, тогда как ETH — на -30.1%. Классический пример high-beta. Фиксация прибыли после январского взлёта плюс макроопасения оставили Solana уязвимой. Корреляция формально сохранилась (оба в минусе), но более глубокий крах SOL напомнил трейдерам: когда рынок ломается, Solana ломается сильнее.

Июнь 2025 – Рост доверия к стабильности сети

Июнь не принёс ценовых фейерверков, но оказался значимым. Solana тихо отметила 16 месяцев без единого сбоя (с последней остановки 6 февраля 2024 года). Цены? От нуля до минус пары процентов — то же самое, что и у ETH. Но психологически стабильная сеть изменила ожидания. Инвесторы перестали опасаться случайных остановок, поэтому движения SOL начали всё теснее синхронизироваться с общерыночными потоками. Это можно назвать структурным восстановлением, а не декорреляцией.

Август 2025 – Взрыв ETF на Ethereum (отставание SOL)

В августе сценарий снова перевернулся. 11 августа спотовые ETF на ETH в США зафиксировали притоки на $1 млрд. ETH подскочил примерно на 20% за считанные дни, достигнув многолетних максимумов. Solana? Почти не сдвинулась. Почти неделю SOL стоял на месте, пока капитал тек исключительно в ETH. Корреляция резко просела. Лишь когда «сахарный хай» ETF остыл, часть денег перетекла в SOL. Классический случай, когда институциональные потоки вызывают временную декорреляцию. Внимательные трейдеры могли сыграть на спрэде — лонг по SOL против шорта ETH — но здесь решающим был тайминг.

Структурные драйверы и рыночные тренды

Эпизоды декорреляции попадают в заголовки, но более глубокая история кроется в медленно движущихся структурах, формирующих поведение SOL–ETH. В 2025 году выделяются четыре таких фактора.

Ротация капитала

Старый криптосценарий всё ещё работает: Bitcoin пампит → Ethereum следует → Solana и альты загораются. Каждый бычий цикл повторяет этот скрипт. 2025-й не стал исключением. BTC выстрелил в начале года, ETH подхватил эстафету с ростом примерно на 40% в мае, а Solana проявила силу в апреле — +17% при -1.5% у ETH. Для трейдеров доминация биткоина остаётся главным сигналом. Когда BTC замедляется, а ETH нагревается, альтсезон близко. Обычно это момент для овервэйта Solana перед новой волной ротации. Пропустил окно — начинаешь догонять.

Сдвиги в оценке SOL/ETH

За 18 месяцев Solana постепенно отвоёвывала позиции у Ethereum. Соотношение SOL/ETH выросло с 0.0444 в январе 2024 до 0.0613 к июню 2025 (+37.8%). В апреле оно даже достигло ATH на уровне 0.0868. Это не шум. За этим стоит активность и объёмы: $156 млрд средний месячный объём торгов в 2025, +25% год к году, в то время как ETH вырос только на 9.7%. В результате доля Solana в общем объёме SOL+ETH поднялась с 20.6% в 2024 до 23.6% в 2025.

Но к августу импульс развернулся. По данным Glassnode, коэффициент горячего капитала SOL/ETH скатился к YTD-минимуму 0.045 после весеннего пика. Ethereum зафиксировал рекордные краткосрочные притоки около 29 июля, в то время как у Solana ротация капитала застопорилась и затем пошла в обратную сторону. Остывание оказалось более резким для SOL, обозначив фазу, когда ETH вновь возглавил поток институционального капитала.

Макро и кросс-активные корреляции

Если смотреть шире, обе сети дышат одним воздухом с фондовым рынком. +0.4 корреляция с Nasdaq связывает их с настроением в техсекторе. Жёсткая риторика ФРС? Акции падают — крипта падает, SOL и ETH вместе. Волнa ликвидности risk-on? Оба растут. Но Solana преувеличивает каждое движение. Умеренное падение акций может уронить ETH на 5%, а Solana сбросит 10%. Макро задаёт сцену, Solana пишет драму. Этот эффект усиления может временно растягивать связь SOL–ETH, даже если они реагируют на один и тот же фон.

Дифференциация сетей

В то же время нарративы — это не только техника. Это социальная сфера, иногда хаотичная. Идентичность Solana формировалась не меньше за счёт хайпа от комьюнити, чем благодаря метрикам пропускной способности, и это работает в обе стороны.

В августе Karbon отметил, что «наследственная группа Solana KOLs» стала скорее тормозом, чем драйвером, вредя сети и цене.

Но в ту же неделю Мерт из Helius напомнил подписчикам о культуре мемного оптимизма в Solana, пошутив: «если SOL не пробьёт $600, я сбрив бороду приклею её себе на голову».

Шутки в сторону, но фундаментал Solana тоже усиливается: данные DeFiLlama, опубликованные Мертом, показывают рост TVL сети обратно к историческим максимумам, что сигнализирует о росте ликвидности и использования, несмотря на шум.

Последствия для трейдеров и портфельной стратегии

Что же все эти цифры, корреляции и разовые события на самом деле значат для тех, кто торгует или распределяет капитал? Есть несколько чётких уроков.

Ожидайте сонаправленного движения, но не хеджируйтесь вслепую

Корреляция около 0.7 означает, что ETH и SOL обычно движутся в одном направлении. Хеджировать лонг по SOL через шорт ETH отчасти работает — это покрывает крупные рыночные движения. Но никогда не идеально. Январское ралли мемкоинов показало: шорт по ETH не спас бы от апсайда. Августовский всплеск ETF показал обратное: SOL отставал, пока ETH рос, и такой хедж мог обернуться убытком. Если используете ETH как прокси-хедж, держите его динамичным. Регулируйте соотношение вокруг известных катализаторов — апгрейд сети Solana? Уменьшайте хеджи по ETH. Притоки в ETF на Ethereum? Не думайте, что SOL автоматически последует.

Используйте бета Solana (если выдержите)

Реализованная волатильность SOL на уровне ~80% — это одновременно и оружие, и мина. Она ведёт себя как ETH с плечом. Если вы бычите рынок, SOL часто даёт больший процентный рост. Некоторые трейдеры комбинируют: лонг по SOL против шорта BTC, чтобы усилить апсайд при ослабленной экспозиции на рынок в целом. Обратная сторона: шорты или путы по SOL могут приносить больше прибыли при откате, чем аналогичные ставки на ETH. Секрет — в размере позиции. Малый объём SOL может колебаться как крупная позиция в ETH. Жёсткие стопы обязательны. И помните: опционы на SOL недёшевы — IV около ~75% означает дорогие премии. Продажа этой волатильности выглядит заманчиво, но одно неверное движение — и вас «размажет».

Замечайте декорреляцию на раннем этапе

Когда SOL и ETH внезапно расходятся, это обычно связано с нарастающим сюжетом. Январь 2025? Взрыв ончейн-активности и комиссий в Solana во время безумия токенов $TRUMP и $MELANIA. Август? Отчёты о притоках в ETF сигнализировали спрос на ETH ещё до начала ралли.

Аналитики также отмечали сам сдвиг в паре: к началу августа соотношение SOL/ETH уже упало на 50% с апреля 2025, что связывали с охлаждением спроса на мемкоины и растущим притоком капитала в Ethereum как институциональный фаворит.

Отслеживание этих точек перегиба часто сводится к наблюдению за потоками и крупными кошельками. Некоторые трейдеры мониторят таких игроков, как Machi Big Brother — противоречивого NFT-кита и ветерана DeFi, чьи массивные сделки часто дестабилизируют рынок. Увидеть такую активность вовремя может дать преимущество в релятивных трейдах — но тайминг крайне жёсткий.

Аллокация в портфеле: риск против доходности

Для долгосрочных управляющих волатильность важна не меньше корреляции. Колебания Solana означают, что 5% портфеля в SOL несут куда больший риск, чем те же 5% в ETH или BTC. С января 2024 по июнь 2025 SOL обогнал ETH примерно на 38% — так что перевес приносил плоды, но просадки были жёстче. Сбалансированный стек всё ещё имеет смысл: Bitcoin как балласт, ETH как промежуточное звено, Solana как драйвер роста. Только будьте готовы часто ребалансировать. После ралли доля SOL может раздуваться, а после плохого месяца — резко падать.

Следите за структурными сдвигами

Корреляции не высечены в камне. 16-месячная серия аптайма Solana уже подтолкнула её к более предсказуемому сонаправленному движению с ETH. Если она накопит годы надёжности и получит институциональные продукты (например, ETF), её поведение может стать более похожим на Ethereum: всё ещё волатильным, но менее хаотичным. Обратная ситуация: если Ethereum столкнётся с регуляторной проблемой или Solana переживёт новый технический сбой, ждите свежей декорреляции. Задача — вовремя отслеживать такие структурные повороты: они меняют режимы корреляции быстрее, чем подсказывают исторические средние.