Crypto

48-мільярдна математична помилка Strategy

Стратегія намагалася запустити резерв біткоїнів у суверенному стилі на корпоративному балансі. Тепер $48 млрд у BTC, $16 млрд у зобов'язаннях, колапсуюча премія NAV і примусовий продаж MSCI гарантують, що математика зламається на початку 2026 року.

Швидкий огляд

- Резерв біткоїнів стратегії не є шахрайством — це помилка в дизайні балансу.

- Грошовий потік не може покрити зобов'язання, що змушує постійно позичати або продавати BTC.

- Привілейовані акції STRC створюють спіраль смерті, що залежить від ставки.

- Вилучення з MSCI викликає до $8,8 млрд примусових продажів.

- До першого кварталу 2026 року залишаються лише три результати — і Бета (повільна ліквідація BTC) є базовим сценарієм.

Анатомія пірамідальної схеми

Strategy продає себе як компанія з управління казначейством Bitcoin, але її фінансові показники вказують на набагато складнішу реальність. Компанія витратила $45.6M операційних коштів за перші дев'ять місяців 2025 року і закінчила період з лише $54.3M — ледве достатньо, щоб покрити один місяць преференційних дивідендів. Навіть програмний підрозділ, який мав фінансувати операцію, приносить лише близько $363M на рік валового прибутку, покриваючи лише 56.7% від $640M річного рахунку дивідендів.

Тим часом компанія залучила $19.5B у 2025 році — жодна з цих коштів не пішла на зростання. Все пішло на обслуговування старих зобов'язань і купівлю більшої кількості Bitcoin, щоб підтримувати роботу машини.

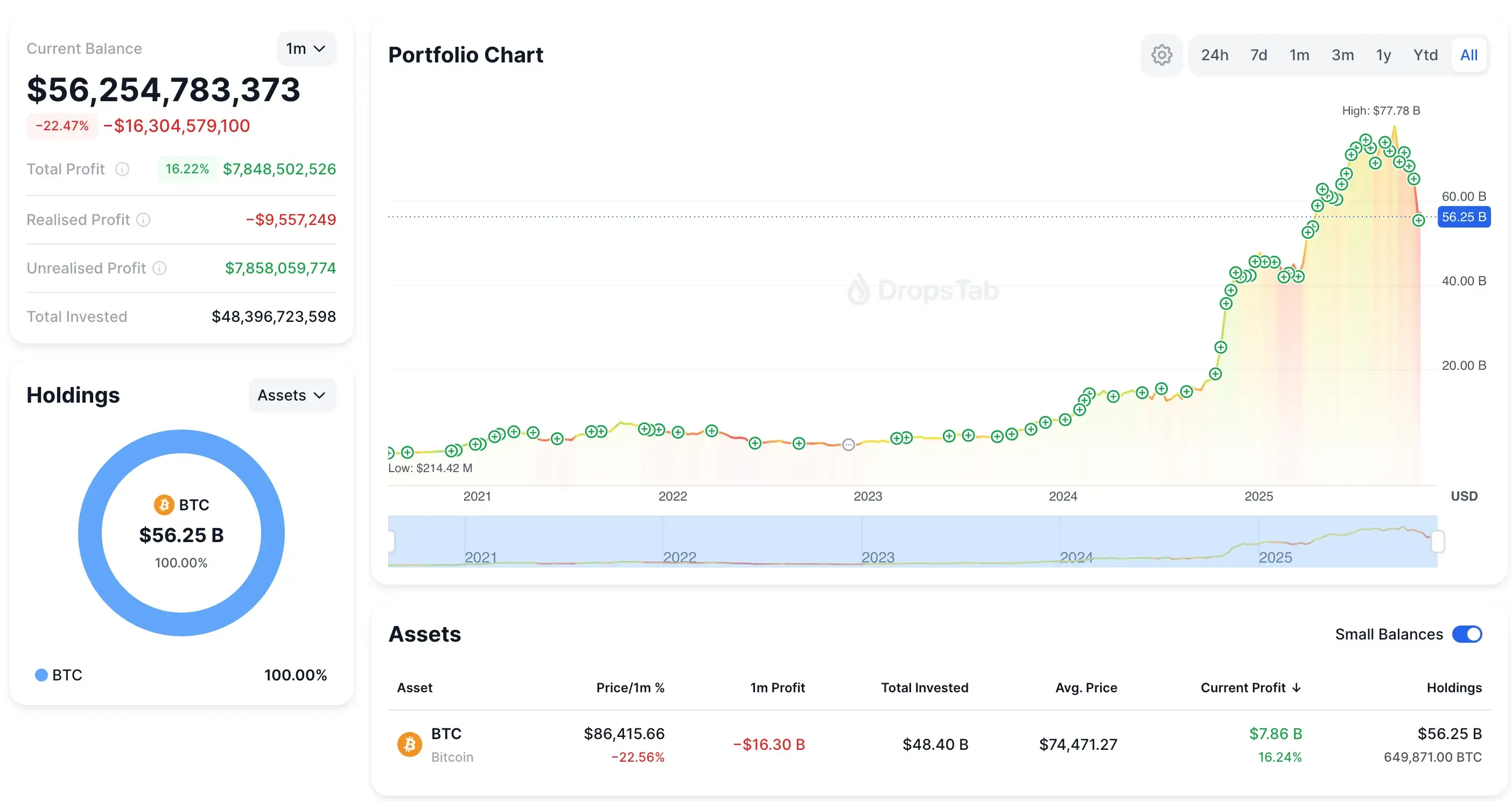

Останнє придбання BTC стратегії: 8,178 BTC (~$835M за ~$102,171). Портфель зараз 649,871 BTC — в той час як акції MSTR падають на ~40%, а портфель зменшується на ~$16B за місяць.

Все пішло на обслуговування старих зобов'язань і купівлю більшої кількості Bitcoin, щоб машина продовжувала працювати. Ми вже розглядали цю динаміку раніше в ризикованій біткоїн-авантюрі MicroStrategy — той самий шаблон конвертованих облігацій, випуску акцій і зростаючих ставок на Bitcoin був вже помітний задовго до позначки в $50B.

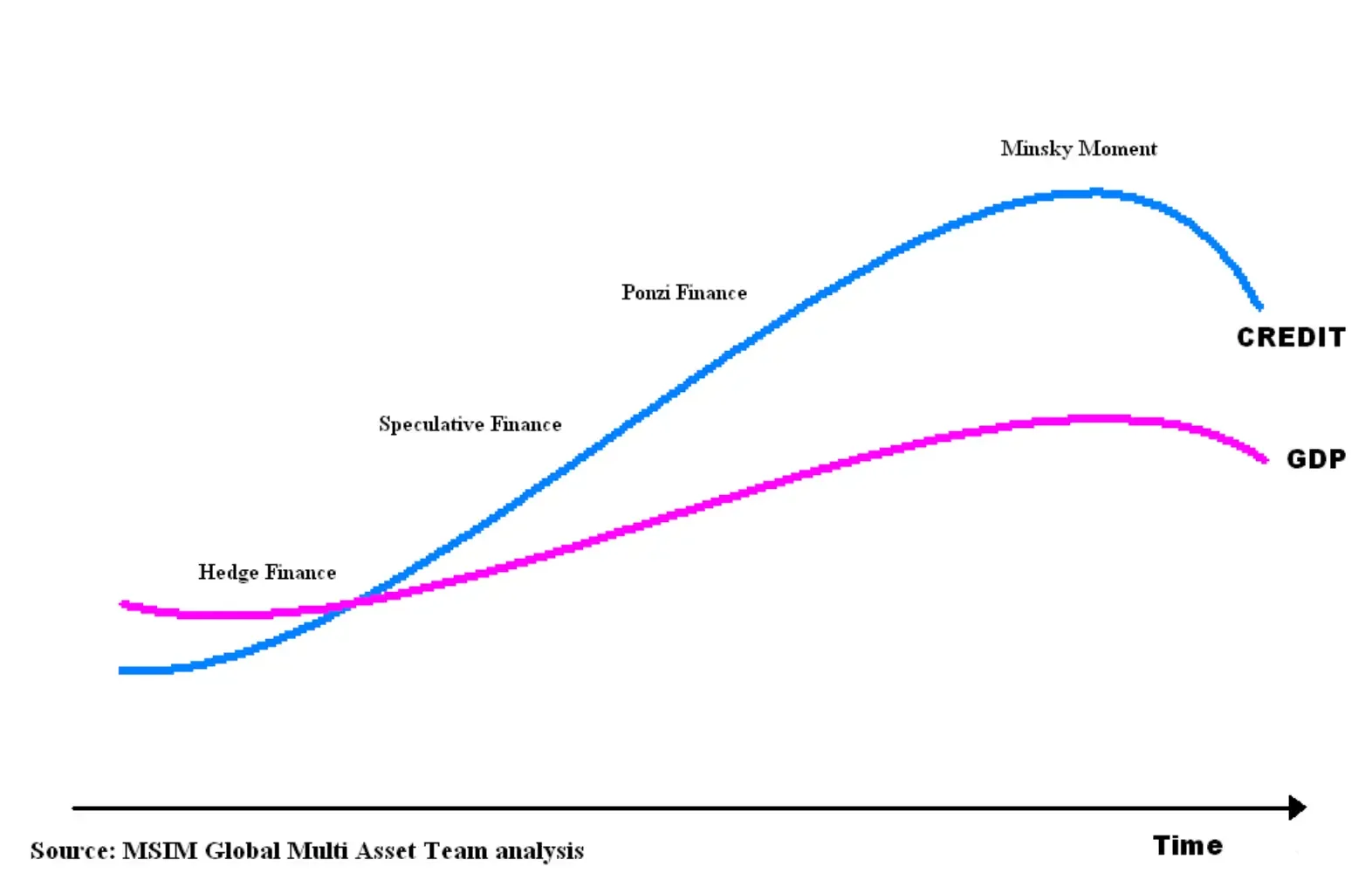

Модель стратегії відповідає Мінскі визначенню понці-фінансування — грошові потоки не можуть покрити зобов'язання, тому компанія повинна постійно позичати або продавати активи, щоб вижити.

І єдина рятівна лінія, яка тримає це разом — випуск акцій понад його Bitcoin NAV — зникає. Премія впала з 2.7× наприкінці 2024 року до приблизно 1.16× до листопада 2025 року. Без цієї премії модель перестає працювати повністю.

Спіраль смерті STRC

STRC було задумано як розумний крок — привілейовані акції з плаваючою ставкою, які залишаються близько до номіналу $100, оскільки керівництво може щомісяця коригувати дивіденди. На папері це самокоригуючий механізм. У реальності це фінансовий бумеранг, спрямований прямо на баланс компанії.

Сам показник демонструє проблему. Річна дохідність STRC зросла з 9,0% у липні 2025 року до 10,5% у листопаді — стрибок на 167 б.п. без покращення фундаментальних показників. Єдина причина, чому вона зросла, полягає в тому, що STRC опустився нижче номіналу, змусивши керівництво підвищити виплати.

Як тільки ви побачите петлю, її неможливо не побачити:

- STRC падає нижче $100

- Дивіденд підвищено

- Спалювання готівки зростає

- Ринок читає тривогу

- Продажі збільшуються

- STRC падає знову

- Повторити

Це та ж сама логіка замкненого кола, яка зламала аукціонні цінні папери у 2008 році — механізм ставок, який нічого не стабілізує, коли довіра руйнується.

І твердження Strategy про "71 рік покриття дивідендів" миттєво руйнується під впливом реальної математики:

- Продажі 10,000 BTC/місяць перевантажать поточну глибину ринку

- Ціновий вплив є нелінійним (Лямбда Кайла → великі замовлення знищують ліквідність)

- 21% федеральний податок одразу знищує п'яту частину доходів

- Продаж BTC знищує премію NAV, усуваючи випуск акцій

- Ковенанти боргу, ймовірно, спрацьовують через ліквідацію активів

STRC не є фінансуванням. Це підсилювач волатильності — машина, яка перетворює незначний стрес на катастрофічні грошові зобов'язання. Жоден діючий бізнес не може вижити за цією математикою.

І якщо тиск коли-небудь змусить Strategy тихо скидати обсяг, механізм уже підготовлено — ми пояснили, як 165 709 BTC перейшли в омнібус-кастоді Fidelity, що дає компанії чистий шлях продати 50 000–100 000 BTC без ончейн-слідів.

Гільйотина MSCI: механічний тригер, що завершує модель

15 січня 2026 року є справжнім дедлайном. Саме тоді MSCI вирішує чи будуть компанії з більш ніж 50% їхніх активів у криптовалюті виключені з його Global Investable Market Indexes. Стратегія має 77% експозиції до BTC, що робить її найбільш очевидним кандидатом на видалення.

І небезпека не емоційна — вона механічна.

JPMorgan оцінює $2.8B примусових продажів лише від фондів, пов'язаних з MSCI. Коли ви додаєте Nasdaq-100, Russell 2000, FTSE та іншу частину пасивного всесвіту, число зростає до $8.8B. Ці фонди не "реагують". Вони повинні продавати. Це ліквідація на основі правил.

Саме тут роль JPMorgan викликала критику. Відразу після оголошення MSCI, JPM випустив одну з найрізкіших ведмежих нотаток щодо Strategy за останні роки — і цей момент запалив крипто-Twitter. Банк підтвердив свою оцінку відтоку в $8.8B, а потім тихо підвищив вимоги до маржі для MSTR експозиції на своїй брокерській платформі. Це саме по собі може викликати каскадне розгортання: вища маржа → примусове зниження важелів → більше продажів → нижча ціна → більше маржинальних викликів.

Це скоординований удар? Доказів немає — більшість звинувачень це просто крипто-Twitter, який залишається крипто-Twitter. Але час, обраний JPM, його звіт і зміни маржі дійсно посилили нестабільність навколо Strategy саме тоді, коли механіка індексного потоку вже була проти неї.

Ці настрої почали поширюватися у крипто-Твіттері, представляючи рішення MSCI та дії JPMorgan як частину ширшого конфлікту «банківська система проти Bitcoin» — погляд, що не підкріплений вагомими доказами, але все ж широко розповсюджений.

Потім наратив перейшов у політику, коли Ерік Трамп публічно заявив, що його сім'я була позбавлена банківських послуг великими банками США, включаючи JPMorgan — представляючи Bitcoin як втечу від традиційних фінансів.

Реакція посилилася, коли до неї приєдналися відомі підприємці, а Грант Кардон відкрито закликав своїх підписників закрити свої рахунки в JPMorgan.

Коли доміно починає падати

Стратегія була додана до Nasdaq-100 у грудні 2024 року з вагою 0,47%, залучивши близько $2,1 млрд. Виключення просто повертає цей потік — миттєво.

Як тільки перший доміно падає, ланцюгова реакція є жорстокою:

- 15 січня: MSCI каже "вийти".

- Лютий: пасивні фонди масово ліквідуються.

- Акції падають під механічним тиском.

- Ринкова капіталізація зменшується → премія NAV зникає.

- Немає премії NAV → випуск акцій стає неможливим.

- Немає випуску акцій → більше немає покупок Bitcoin.

- Немає накопичення → вся наратив вмирає.

- Наратив руйнується → дискреційні інвестори виходять.

Немає жодної стратегії управління, яка б перевершувала правила індексу, що регулюють $590B у пасивних активах.

І логіка MSCI проста: компанія, у якої 77% балансу в Біткоїні і лише $128,7 млн квартального доходу від програмного забезпечення, не поводиться як компанія з програмного забезпечення. З ASU 2023-08, що переносить нереалізовані прибутки та збитки від Біткоїну безпосередньо в чистий дохід, Strategy тепер звітує точно як інвестиційний фонд з кредитним плечем у Біткоїн.

З точки зору MSCI, це не технологічна акція — це помилка класифікації.

Але генеральний директор Strategy публічно відповів, наполягаючи, що компанія є операційним бізнесом, а не фондом — позиція, яка безпосередньо суперечить логіці класифікації MSCI.

Помилка категорії

Основна помилка стратегії проста: вона намагалася діяти як суверен, працюючи за корпоративними правилами. Суверени можуть утримувати резерви десятиліттями; корпорації живуть на циклах рефінансування, що вимірюються місяцями. Біткоїн працює як актив з довгим горизонтом, але стратегія поєднала його з короткостроковими зобов'язаннями, щомісячними ставками перезавантаження та моделлю фінансування, яка руйнується в момент зникнення премії на акції.

Сам Сейлор неодноразово наголошував, що Біткоїн працює лише тоді, коли можна ігнорувати волатильність і думати в багаторічних циклах. Це саме те, чого Strategy більше не може робити.

Це не проблема виконання — це структурна невідповідність. Зосереджуючи 77% активів у Bitcoin, покладаючись на ринки капіталу для постійної ліквідності, Strategy спробувала грошову стратегію, яка працює лише для суб'єктів з суверенними часовими рамками та суверенними інструментами. Корпорації цього не отримують. Вони отримують грошовий потік, вимоги до застави та терміни. Ось чому математика не працює.

Рішення за Q1 2026 — Три шляхи до краху

До початку 2026 року вся структура Стратегії досягає жорсткої математичної межі. Існує лише три реалістичні результати — кожен з яких є різним способом вирішення тієї ж дисбалансу.

Альфа (низька ймовірність)

MSCI відкладає або пом'якшує своє правило, даючи компанії короткочасний перепочинок — але нічого в структурі насправді не виправляється.

Бета (найімовірніше)

MSCI видаляє Strategy, пасивні фонди скидають мільярди, і компанія змушена стабільно продавати BTC, щоб виконати зобов'язання. Модель виживає, але історія накопичення Bitcoin вмирає.

Гамма (зона небезпеки)

Виключення MSCI стикається зі слабкими ринками, повністю відрізаючи рефінансування і змушуючи масовий розпродаж, що обвалює як ринок акцій, так і частину ринку Bitcoin.

І причина, чому одне з цього має статися, проста: $54.3M готівкою, $640M річних зобов'язань, знищена премія NAV, зростання STRC доходності та $8.8B примусових продажів попереду. Стратегія не може підняти борг, не може випустити акції та не може продати Bitcoin, не зруйнувавши тезу.

Бета є улюбленою. Гамма - це обрив. Альфа - це надія.

Висновок

Стратегія — це не шахрайство — це компанія, яка опинилася під тягарем дизайну балансу, що не може витримати власну математику. Занадто багато Bitcoin, занадто багато боргів, і колапсуюча премія на акції залишили всю модель залежною від постійних капітальних потоків, до яких вона більше не має доступу.

З примусовим продажем MSCI на суму $8,8 млрд на горизонті, структура руйнується незалежно від того, що робить Bitcoin. Реалістичні результати прості: Альфа (затримка) малоймовірна, Бета (повільна ліквідація BTC) є базовим сценарієм, а Гамма (примусовий колапс) є ризиком, який ніхто не хоче оцінювати. Доля стратегії тепер залежить від механіки, а не від віри — і механіка вказує на модель, яка не може триматися.