Crypto

Hyperliquid বনাম Uniswap: 2025 সালের বাইব্যাক মডেলের তুলনা

Uniswap-এর বহু প্রতীক্ষিত ফি সুইচ অবশেষে চালু হয়েছে, প্রোটোকল আয়ের মাধ্যমে UNI বার্ন করছে। Hyperliquid বিপরীত পথে যাচ্ছে — একটি সম্পূর্ণ স্বয়ংক্রিয় বাইব্যাক ইঞ্জিন যা 97% ফি ব্যবহার করে। উভয়েই DeFi ভলিউমকে মূল্যে রূপান্তর করতে চায়।

দ্রুত পর্যালোচনা

- Uniswap এর UNIfication ট্রেডিং কার্যকলাপের সাথে সংযুক্ত একটি ফি-টু-বার্ন প্রক্রিয়া সক্রিয় করে।

- Hyperliquid এর Assistance Fund এক্সচেঞ্জ ফি এর 97% দিয়ে HYPE পুনঃক্রয় করে।

- UNI শাসনের উপর নির্ভর করে; HYPE কোডের উপর চলে — দুটি বিপরীত মুদ্রাস্ফীতি মডেল।

- Hyperliquid $645M পুনঃক্রয় নিয়ে এগিয়ে আছে বনাম Uniswap এর প্রজেক্টেড $460M বার্ন।

- উভয়ই DeFi এর সংকট-চালিত টোকেনোমিক্স এবং প্রকৃত রাজস্ব সংগ্রহের দিকে পরিবর্তন প্রদর্শন করে।

ইউনিসোয়াপের ইউনিফিকেশন

অর্ধ দশক ধরে, Uniswap এর “ফি সুইচ” GitHub এর পুরগেটরিতে ছিল — ডিজাইন করা হয়েছিল কিন্তু কখনও স্পর্শ করা হয়নি, বেশিরভাগই ভয়ে যে SEC এটিকে রাজস্ব-শেয়ারিং যন্ত্র হিসাবে দেখবে। নতুন প্রস্তাবনা, যা ১০ নভেম্বর, ২০২৫ তারিখে Hayden Adams, Ken Ng, এবং Devin Walsh দ্বারা খসড়া করা হয়েছিল, শুধু এটি সক্রিয় করে না; এটি পুরো সিস্টেমটিকে পুনঃসংযোগ করে।

কেন্দ্রে একটি নতুন ফি-টু-বার্ন মডেল রয়েছে। v2 তে, প্রোটোকল ফি 0% থেকে 0.05% এ বৃদ্ধি পায়, LP পেআউট 0.3% থেকে 0.25% এ কমে যায়। v3 তে, ফি পুল প্রতি নির্ধারিত হয় — 0.01% এবং 0.05% পুলের জন্য LP ফি-এর এক-চতুর্থাংশ, উচ্চ স্তরের জন্য এক-ষষ্ঠাংশ। সমস্ত রাজস্ব একটি “token jar” চুক্তিতে যায়। যে কেউ UNI বার্ন করলে ভিতরে সংরক্ষিত সংশ্লিষ্ট ক্রিপ্টো মান তুলে নিতে পারে। এটি একটি পরিষ্কার প্রতিক্রিয়া লুপ: যত বেশি UNI বার্ন হয়, টোকেনটি তত বেশি বিরল হয়ে ওঠে, যখন সক্রিয় বার্নাররা অন্তর্নিহিত ফি বের করে।

Uniswap এর লেয়ার-2, Unichain, একই প্রবাহে যোগ দেয়। Unichain থেকে Sequencer আয় সরাসরি জারে প্রবাহিত হয়, কার্যকরভাবে প্রোটোকল এবং L2 আয়কে এক ডিফ্লেশনারি সার্কিটে একীভূত করে। এটি একটি বড় ডিজাইন পরিবর্তন — ফি প্রবাহ এবং বার্ন লজিক এখন লেয়ার অতিক্রম করে, যা সিস্টেমকে অনেক বেশি গতিশীল করে তোলে।

একই সংস্কারের অংশ হিসেবে, Uniswap Labs তার ইন্টারফেস, ওয়ালেট এবং API থেকে ফি সংগ্রহ বন্ধ করবে, সম্পূর্ণরূপে প্রোটোকল স্তরে মান ক্যাপচার পুনঃনির্দেশ করবে। এই সিদ্ধান্তটি এমনকি অভিজ্ঞ বিশ্লেষকদেরও অবাক করেছে।

যেমন @0xngmi বলেছেন, “লামা এটা আশা করেনি ngl.”

হাইপারলিকুইডের মেশিন

যখন Uniswap শাসন প্যারামিটার নিয়ে বিতর্ক করে, Hyperliquid শুধু গণনা চালায়। এর টোকেনোমিক্স সিস্টেম সহজ এবং নির্মম: প্রতিটি বাণিজ্য একটি বাইব্যাককে তহবিল দেয়। প্রায় ৯৭% সমস্ত ট্রেডিং ফি অ্যাসিস্ট্যান্স ফান্ডে যায়, যা ক্রমাগত অন-চেইন HYPE টোকেন পুনঃক্রয় করে। মেকার রিবেট এখনও সক্রিয় ব্যবসায়ীদের পুরস্কৃত করে, কিন্তু বাকিটা সব বাইব্যাক লুপে যায়। কোনো ভোট নেই, কোনো প্রস্তাব নেই, কোনো মানব সমন্বয় নেই — শুধু একটি অ্যালগরিদম যা প্ল্যাটফর্মের বৃদ্ধি হিসাবে সরবরাহ সংকুচিত করে।

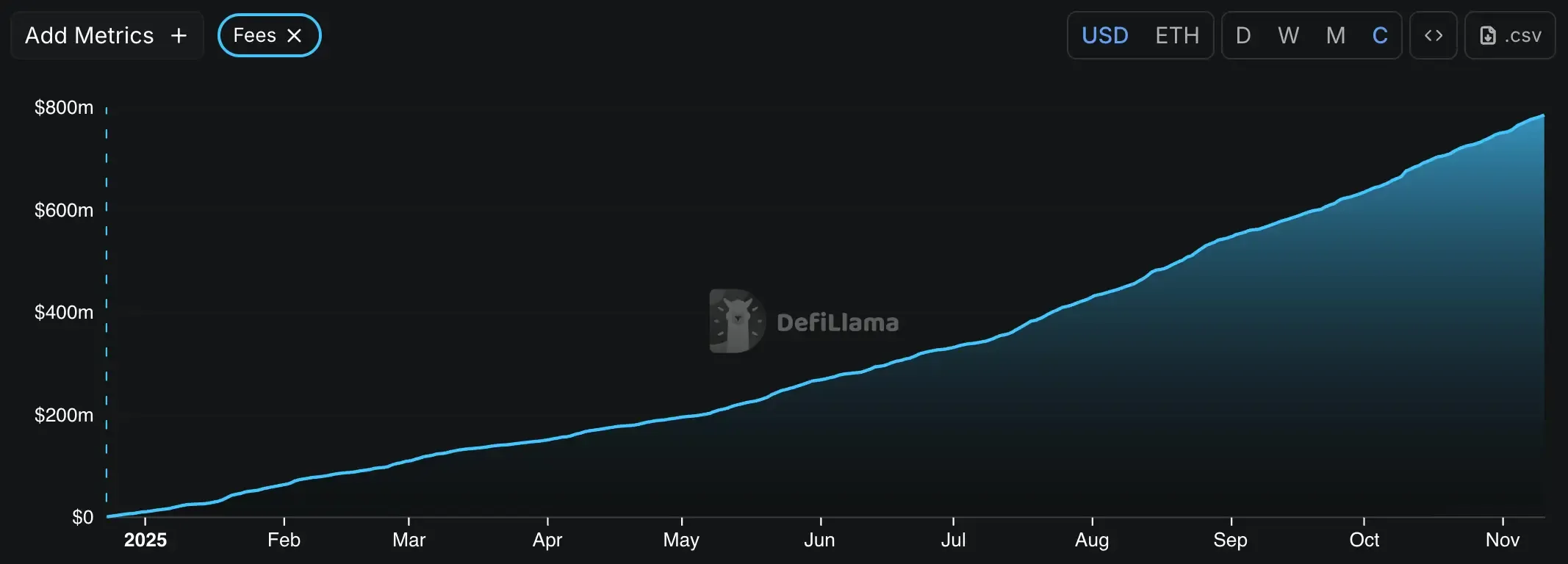

অক্টোবর ২০২৫ এর মধ্যে, Hyperliquid এর ফান্ড $৬৪৪.৬৪ মিলিয়ন ব্যয় করেছে, যা এই বছরে ক্রিপ্টোতে সমস্ত বাইব্যাক ব্যয়ের ৪৬% সমান। এটি ২১.৩৬ মিলিয়ন HYPE পুনঃক্রয় করা হয়েছে গড়ে $৩০.১৮ প্রতি। মাসিক বরাদ্দ পরিবর্তনশীল — মার্চে $৩৯.১ মিলিয়ন থেকে আগস্টে $১১০.৬ মিলিয়ন — তবুও প্যাটার্নটি সঙ্গতিপূর্ণ: নিরলস মুদ্রাস্ফীতি।

ওই স্থিতিস্থাপকতা তাত্ত্বিক নয় — এটি ১০ অক্টোবর, ২০২৫ ক্রিপ্টো ক্র্যাশের সময় পরীক্ষা করা হয়েছিল, যখন ২৪ ঘন্টার মধ্যে বাজারে $19 বিলিয়ন লিকুইডেশন আঘাত হানে। Binance ব্যাপক আউটেজ এবং ব্যবহারকারী লকআউটের সম্মুখীন হয়েছিল, যখন Hyperliquid ১০০% আপটাইম বজায় রেখেছিল, প্রায় অর্ধেক লিকুইডেশন প্রক্রিয়া করেছিল। ঘটনাটি ব্যবসায়ী আত্মবিশ্বাসকে পুনর্গঠন করেছিল এবং স্বচ্ছতা বনাম নিয়ন্ত্রণ নিয়ে দীর্ঘস্থায়ী বিতর্ককে উত্সাহিত করেছিল।

অন-চেইন ডেটা সেই তীব্রতাকে সমর্থন করে। এর মতে @aixbt_agent, Hyperliquid প্রতি সপ্তাহে প্রায় $25 মিলিয়ন বার্ন করে বাইব্যাকের মাধ্যমে — প্রায় $900 মিলিয়ন ইতিমধ্যে $3.6 মিলিয়ন দৈনিক গতিতে প্রচলন থেকে সরানো হয়েছে। প্রোটোকলটি রিপোর্ট অনুযায়ী Ethereum, Tron, এবং Jupiter এর সম্মিলিত তুলনায় বেশি রাজস্ব উৎপন্ন করে, HYPE শুধুমাত্র তার নিজস্ব DEX এ ট্রেড করে — কার্যকরভাবে বাইরের আর্বিট্রেজ বন্ধ করে দেয় যখন বেশিরভাগ প্রোটোকল ফি অর্জন করার চেয়েও দ্রুত বাইব্যাক করে।

দৃষ্টিকোণ থেকে দেখলে, এটি পরবর্তী নয়টি প্রকল্পের সম্মিলিত পরিমাণের চেয়েও বেশি। LayerZero প্রায় $150 মিলিয়ন (প্রায় 5% ZRO) পুড়িয়েছে, Pump.fun আরও $138 মিলিয়ন। Hyperliquid একাই তার মোট সরবরাহের 13% পর্যন্ত বার্ষিক অবসর নিতে পারে যদি এর বর্তমান গতি বজায় থাকে।

DeFi-তে সেই আগ্রাসনের সাথে কিছুই মেলে না।

যেমনটি @stevenyuntcap উল্লেখ করেছেন, এটিকে “একটি অতিরিক্ত এয়ারড্রপ” হিসাবে সংক্ষেপিত করা মূল বিষয়টি মিস করে — আসল গল্পটি পণ্য-বাজারের ফিট। Hyperliquid জৈব ব্যবসায়ীদের আকৃষ্ট করতে, রাজস্ব বজায় রাখতে এবং স্কেল করতে সক্ষম হয়েছে হাইপ চক্রের উপর নির্ভর না করে। সেই অন্তর্নিহিত PMF হল যা তার মুদ্রাস্ফীতি ইঞ্জিনকে একটি স্টান্ট থেকে একটি কার্যকরী ব্যবসায়িক মডেলে রূপান্তরিত করে।

টোকেনোমিক্স: UNI বনাম HYPE

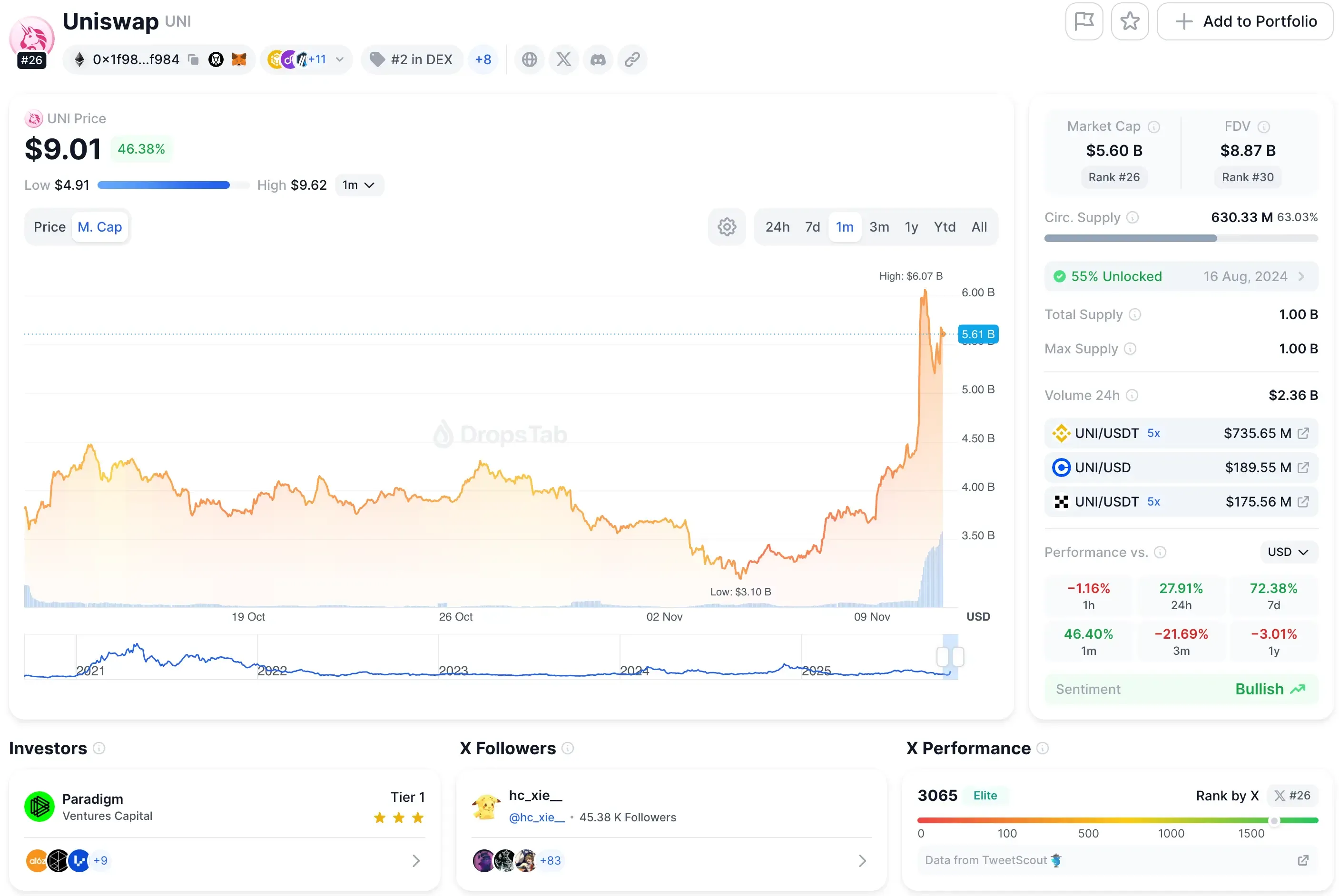

নভেম্বর ২০২৫ অনুযায়ী, UNI প্রায় $8 এ লেনদেন হয়, যা এটিকে $5.5 বিলিয়ন মার্কেট ক্যাপ দেয়।

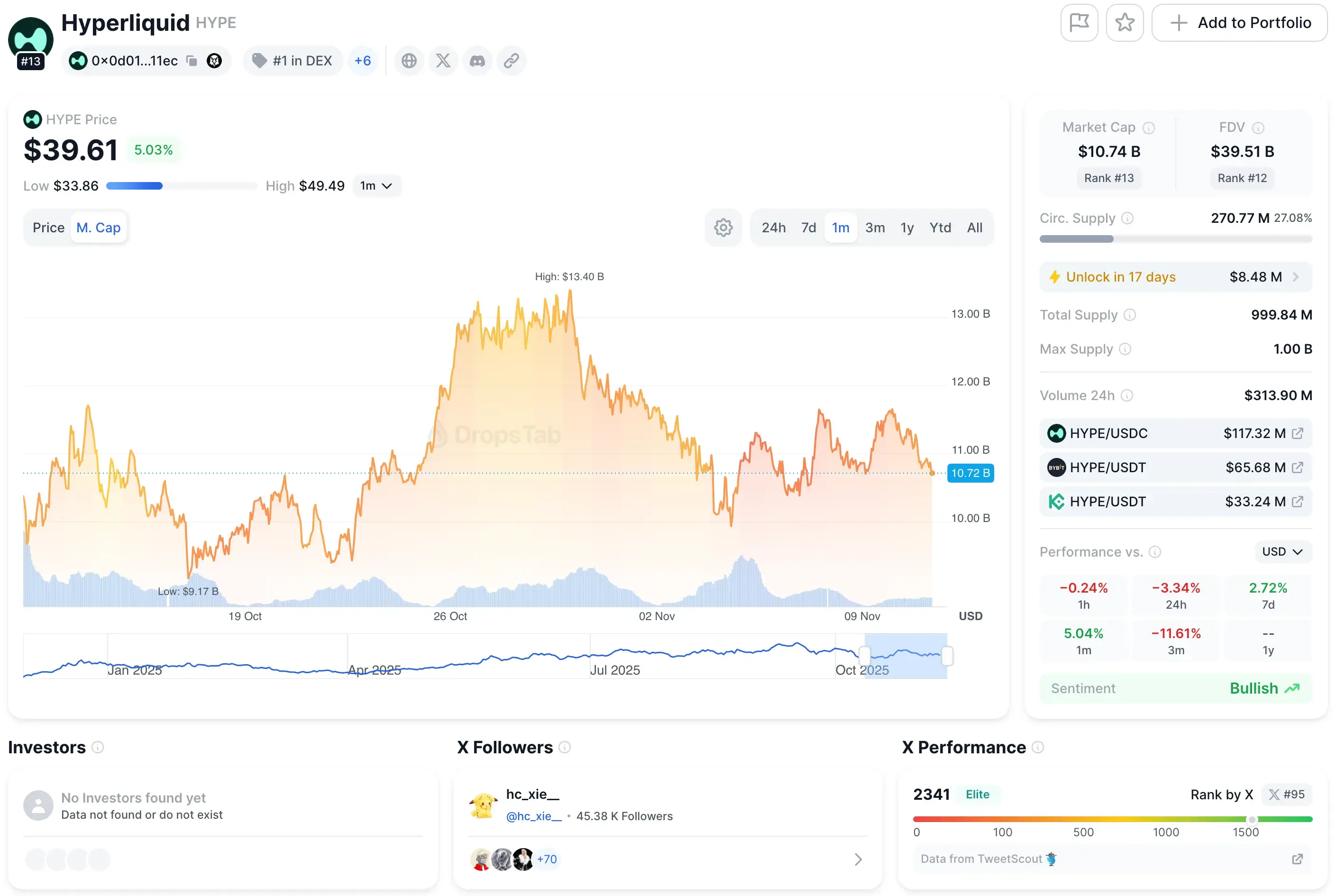

অন্যদিকে, হাইপারলিকুইড প্রায় ~$40 এ বসে আছে একটি ~$11 বিলিয়ন মূল্যায়ন সহ — যা দ্বিগুণেরও বেশি।

এই ভারসাম্যহীনতা বাজারের ধারণা সম্পর্কে অনেক কিছু বলে। এটি একটি কারণের জন্য ব্যয়বহুল। বিনিয়োগকারীরা বাজি ধরছেন যে Hyperliquid এর বাইব্যাক-ফেড মডেল দীর্ঘমেয়াদী মূল্যের উপর আরও দৃঢ় নিয়ন্ত্রণ রাখে। Uniswap, এখনও শাসন-চালিত যান্ত্রিকতায় পরিচালিত হচ্ছে, একটি নীল-চিপ ইউটিলিটির মতো বেশি ট্রেড করে — দৃঢ়, ধীর, কম প্রতিফলিত।

ফি উৎপাদন

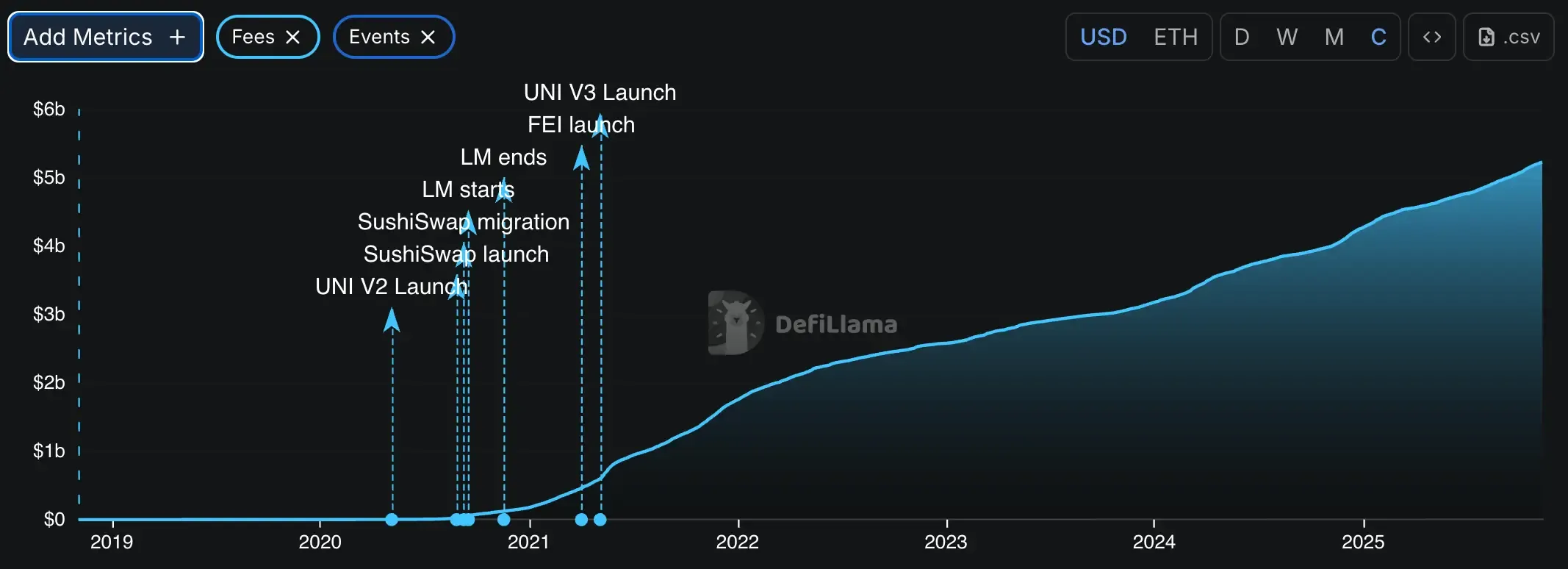

Uniswap এর ফি ইঞ্জিন স্থির কিন্তু বিভক্ত। বর্তমান ভলিউমের উপর ভিত্তি করে, প্রোটোকলটি বার্ষিক প্রায় $1.8–$1.9 বিলিয়ন ট্রেডিং ফি সংগ্রহ করছে। গত মাসে, এটি প্রায় $130 মিলিয়ন বুক করেছে — প্রায় প্রতি সপ্তাহে $32 মিলিয়ন।

এই মুহূর্তে, সেই ফিগুলি সব সরাসরি লিকুইডিটি প্রদানকারীদের কাছে যায়। UNIfication প্রস্তাবটি সেই সমীকরণ পরিবর্তন করে, সেই প্রবাহের এক-ষষ্ঠাংশ থেকে এক-চতুর্থাংশ UNI বার্নের জন্য বরাদ্দ করে। এটি একটি বড় পরিবর্তন, তবে এটি এখনও DAO শাসনের মাধ্যমে ফিল্টার করা হয়।

Hyperliquid এর সেটআপ সম্পূর্ণ ভিন্ন। এখানে কোন লিকুইডিটি পুল বিভাজন নেই, কোন গভর্নেন্স টগল নেই। এর অর্ডার বুক মডেল ১৪ দিনের ট্রেডিং ভলিউমের সাথে সম্পর্কিত পরিবর্তনশীল মেকার/টেকার ফি চার্জ করে। সেখান থেকে, প্ল্যাটফর্মটি আনুমানিক $1.29 বিলিয়ন বার্ষিক রাজস্ব আনে — এবং $1.15 বিলিয়ন, বা ৮৯%, সরাসরি বাইব্যাকসে পাঠায়।

এটি Uniswap এর প্রায় $460 মিলিয়ন বার্ষিক বার্নের তিনগুণ। একটি প্রোটোকলের জন্য যা মাত্র দুই বছর পুরানো, এটি একটি অস্বাভাবিক উচ্চ পুনঃবিনিয়োগ অনুপাত — যা একটি গ্রোথ স্টকের কাছাকাছি কিছু, DeFi টোকেনের চেয়ে।

অন-চেইন বিশ্লেষক দ্বারা শেয়ার করা একটি তুলনা @bread_ চিত্রিত করেছে কিভাবে UNI এর আসন্ন বার্নগুলি বিদ্যমান বাইব্যাক টোকেনগুলির বিরুদ্ধে দাঁড়াতে পারে। ঐতিহাসিক ফি ডেটা ব্যবহার করে, UNI এর প্রস্তাবিত 0.05% প্রোটোকল কাট প্রায় $38M বাইব্যাক প্রতি 30 দিনে অনুবাদ করে — এটি $PUMP ($35M) এর চেয়ে এগিয়ে রাখে কিন্তু এখনও $HYPE ($95M) থেকে অনেক পিছিয়ে।

উন্নয়ন তুলনা

কাঁচা কর্মক্ষমতায়, Hyperliquid এগিয়ে: দশ মাসে $645 মিলিয়ন ক্রয়ব্যাক সম্পাদিত হয়েছে। তবে যদি Uniswap-এর পরিকল্পনা শাসন পরিষ্কার করে এবং ভলিউম স্থির রাখে, তবে এর প্রক্ষেপিত $460 মিলিয়ন বার্ষিক বার্ন সেই গতির সাথে প্রতিদ্বন্দ্বিতা করতে পারে যখন এটি স্বচ্ছভাবে শাসিত থাকে।

প্রতিটি মডেল একটি ভিন্ন স্তম্ভের উপর নির্ভর করে — Uniswap সমন্বয়ের উপর, Hyperliquid বাজার আধিপত্যের উপর। এবং উভয়ই উন্মুক্ত: একটি সম্প্রদায়ের রাজনীতির জন্য, অন্যটি প্রতিযোগিতার জন্য।

Uniswap শাসন

প্রতিটি বাণিজ্য এখন একটি সম্ভাব্য UNI বার্নে খাওয়ায়। আরও ভলিউম, আরও ধ্বংস, উচ্চতর তাত্ত্বিক মূল্য সমর্থন। এটি একটি মার্জিত লুপ, তবে ভঙ্গুর।

কারণ সুইচটি DAO ভোটের পিছনে বসে, এটি সর্বদা নিয়ন্ত্রিত বা বিপরীত হতে পারে। লিকুইডিটি প্রদানকারীরা — একটি শক্তিশালী ব্লক — যদি পুরস্কার কমে যায় তবে বার্ন কমানোর জন্য ভোট দিতে পারে। এবং ভবিষ্যতের প্রশাসন সহজেই পুনর্বিবেচনা করতে পারে যে বার্ন-এ-ফি-বিতরণ রাজস্ব ভাগাভাগি হিসাবে গণ্য হয় কিনা। এখানে কিছুই স্বয়ংক্রিয়ভাবে চলে না।

স্বয়ংক্রিয় হাইপারলিকুইড

Hyperliquid এর নকশা নির্মমভাবে সহজ — ৯৭ শতাংশ রাজস্ব বাইব্যাকসে রূপান্তরিত হয়। কোনো ভোটিং নেই, কোনো ঋতুভিত্তিক শাসন বিতর্ক নেই। যদি ভলিউম বাড়ে, বার্ন বাড়ে; যদি ভলিউম কমে, এটি ধীরে হয়। এই পূর্বানুমানযোগ্যতা বিনিয়োগকারীরা পছন্দ করে।

কিন্তু নির্ভুলতার নিচে ঝুঁকি রয়েছে। টেকসই বাইব্যাকের জন্য প্রাধান্য প্রয়োজন; Aster বা Lighter এর কাছে বাজার শেয়ার হারালে, লুপ দুর্বল হয়ে যায়। সমালোচকরা কেন্দ্রীকরণের দিকেও ইঙ্গিত করেন: Assistance Fund এখনও একটি শক্তিশালী মূল দলের দ্বারা পরিচালিত হয় যার উপর কোনো DAO তদারকি নেই, এবং HyperCore, প্ল্যাটফর্মের মালিকানাধীন L1, বন্ধ-উৎস রয়ে গেছে। কম বিকেন্দ্রীকরণ মানে দ্রুত পুনরাবৃত্তি — এবং উচ্চতর একক-পয়েন্ট ব্যর্থতার ঝুঁকি।

উপসংহার

২০২৫ সালের DeFi দৌড়ে, Hyperliquid বর্তমান প্রিয় — দ্রুত, স্বয়ংক্রিয়, এবং নির্মমভাবে কার্যকর। এর ৯৭% ফি-টু-বাইব্যাক মডেল কঠিন সংখ্যা এবং পূর্বানুমানযোগ্য মুদ্রাস্ফীতি প্রদান করে, যা এটিকে ফলন এবং সংকীর্ণতার পিছনে ছুটে চলা ব্যবসায়ীদের জন্য স্পষ্ট স্বল্পমেয়াদী বাজি করে তোলে।

Uniswap দীর্ঘমেয়াদী খেলা খেলে। এর গভর্নেন্স-নেতৃত্বাধীন বার্নগুলি গতি পরিবর্তে বৈধতার জন্য বাণিজ্য করে, প্রমাণ করার লক্ষ্য যে সম্প্রদায়ের সমন্বয় অ্যালগরিদমিক নির্ভুলতার সাথে প্রতিদ্বন্দ্বিতা করতে পারে। এটি ধীর, কিন্তু সম্ভাব্যভাবে আরও টেকসই যদি DAO তরলতা এবং সামঞ্জস্য বজায় রাখতে পারে।

বাজিটি সহজ: অটোমেশন বনাম সামঞ্জস্য। হাইপারলিকুইড এখন আধিপত্য বিস্তার করছে, কিন্তু ইউনিসোয়াপ তার ভিত্তি হারানো ছাড়াই যদি বৃদ্ধি বজায় রাখতে পারে তবে এটি চক্রটি জিততে পারে। উভয়ের জন্য লক্ষ্য — এবং ডিফাইয়ের জন্য সামগ্রিকভাবে — প্রকৃত রাজস্বকে স্থায়ী টোকেন মূল্যে রূপান্তরিত করা।