Crypto

STBL: स्टेबलकॉइन 2.0 की एक नई नस्ल

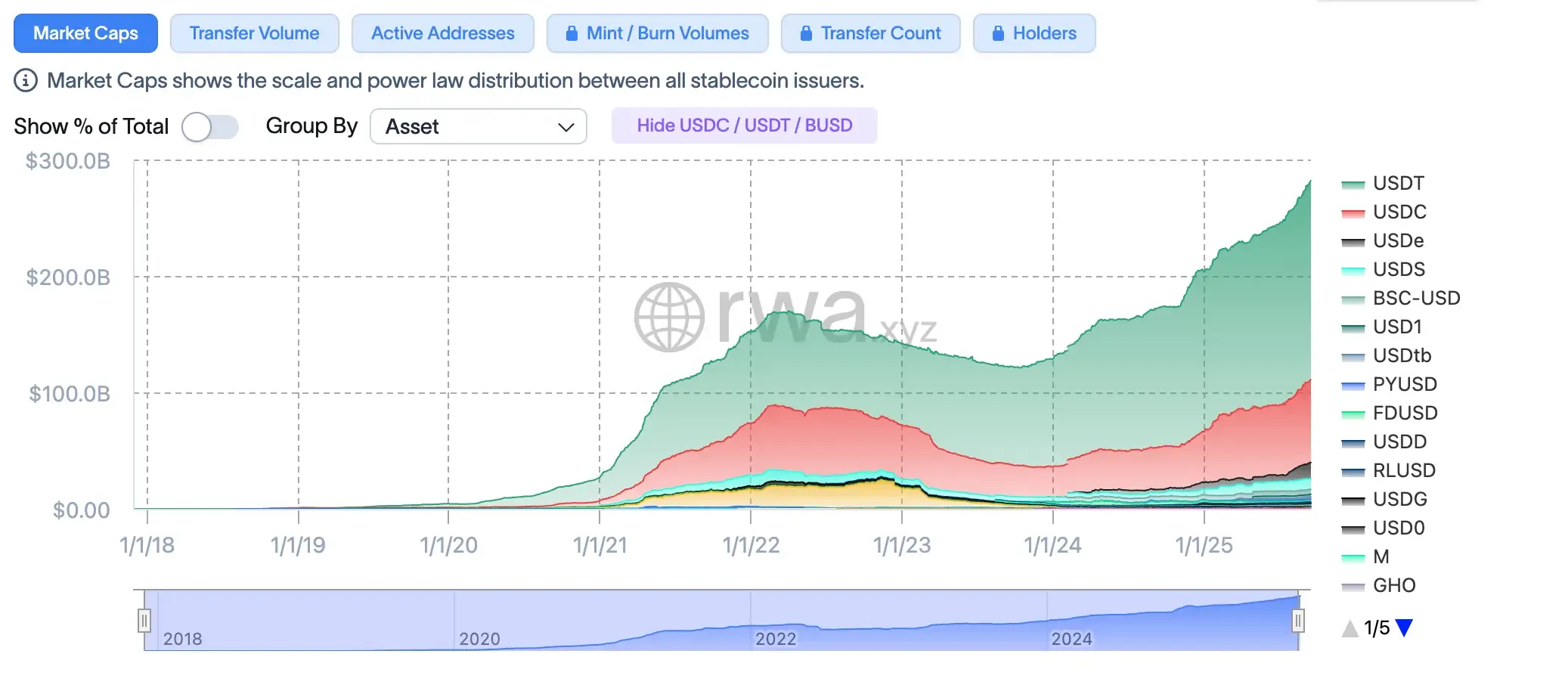

Tether के सह-संस्थापक Reeve Collins द्वारा बनाया गया STBL, RWA कोलेटरल, यील्ड-स्प्लिटिंग और कम्युनिटी गवर्नेंस को जोड़ता है। इसका लक्ष्य $225B के उस स्टेबलकॉइन मार्केट को हिलाना है, जिस पर वर्तमान में USDT और USDC का दबदबा है।

क्विक ओवरव्यू

- 2024 में लॉन्च, संस्थापक Reeve Collins (पूर्व Tether CEO)।

- तीन-टोकन सिस्टम: USST (स्टेबल), YLD (यील्ड), STBL (गवर्नेंस)।

- ट्रेज़री से आने वाला यील्ड उपयोगकर्ताओं को वापस जाता है, इश्यूअर्स को नहीं।

- Wave Digital Assets ($1B+ AUM) द्वारा समर्थित।

- USDT, USDC, DAI से प्रतिस्पर्धा; शुरुआती चरण में, लेकिन $225B मार्केट में पोज़िशनिंग।

- 1. पृष्ठभूमि और स्थापना

- 2. STBL कैसे काम करता है: स्मार्ट कॉन्ट्रैक्ट्स, RWA, और यील्ड मॉडल

- 3. STBL अन्य स्टेबलकॉइन्स की तुलना में कैसे खड़ा होता है

- 4. टोकनोमिक्स और सप्लाई मैकेनिक्स

- 5. अपनापन, इंटीग्रेशन और लिक्विडिटी पूल्स

- 6. गवर्नेंस, पारदर्शिता और जोखिम

- 7. स्टेबलकॉइन इकोसिस्टम में मार्केट पोज़िशनिंग

- 8. ट्रेडर्स और निवेशकों के लिए मुख्य निष्कर्ष

पृष्ठभूमि और स्थापना

STBL की शुरुआत 2024 में हुई, जिसे Reeve Collins ने पेश किया — एक नाम जिसे ज़्यादातर क्रिप्टो वेटरन्स पहचानते हैं। Collins ने Tether की सह-स्थापना की, जो दुनिया का पहला और अब भी सबसे बड़ा स्टेबलकॉइन है, और बाद में इसके CEO के रूप में इसे आगे बढ़ाया। उनका करियर हमेशा डिजिटल फ़ाइनेंस के इर्द-गिर्द रहा है: BLOCKv ($22M जुटाया), Pala Interactive ( $70M जुटाने के बाद बेचा गया), और शुरुआती मार्केटिंग वेंचर्स की एक श्रृंखला। दूसरे शब्दों में, यह कोई नए खिलाड़ी की चाल नहीं थी।

इस विचार को बैकिंग जल्दी ही मिल गई। Wave Digital Assets, एक U.S. SEC-पंजीकृत एडवाइजरी फर्म जो $1B+ AUM का प्रबंधन करती है, ने प्री-सीड राउंड का नेतृत्व किया। उनकी मौजूदगी ने शुरुआत से ही STBL को एक संस्थागत आधार दिया — एक दुर्लभ लाभ किसी ऐसे स्टेबलकॉइन के लिए जो अभी इनक्यूबेशन में था।

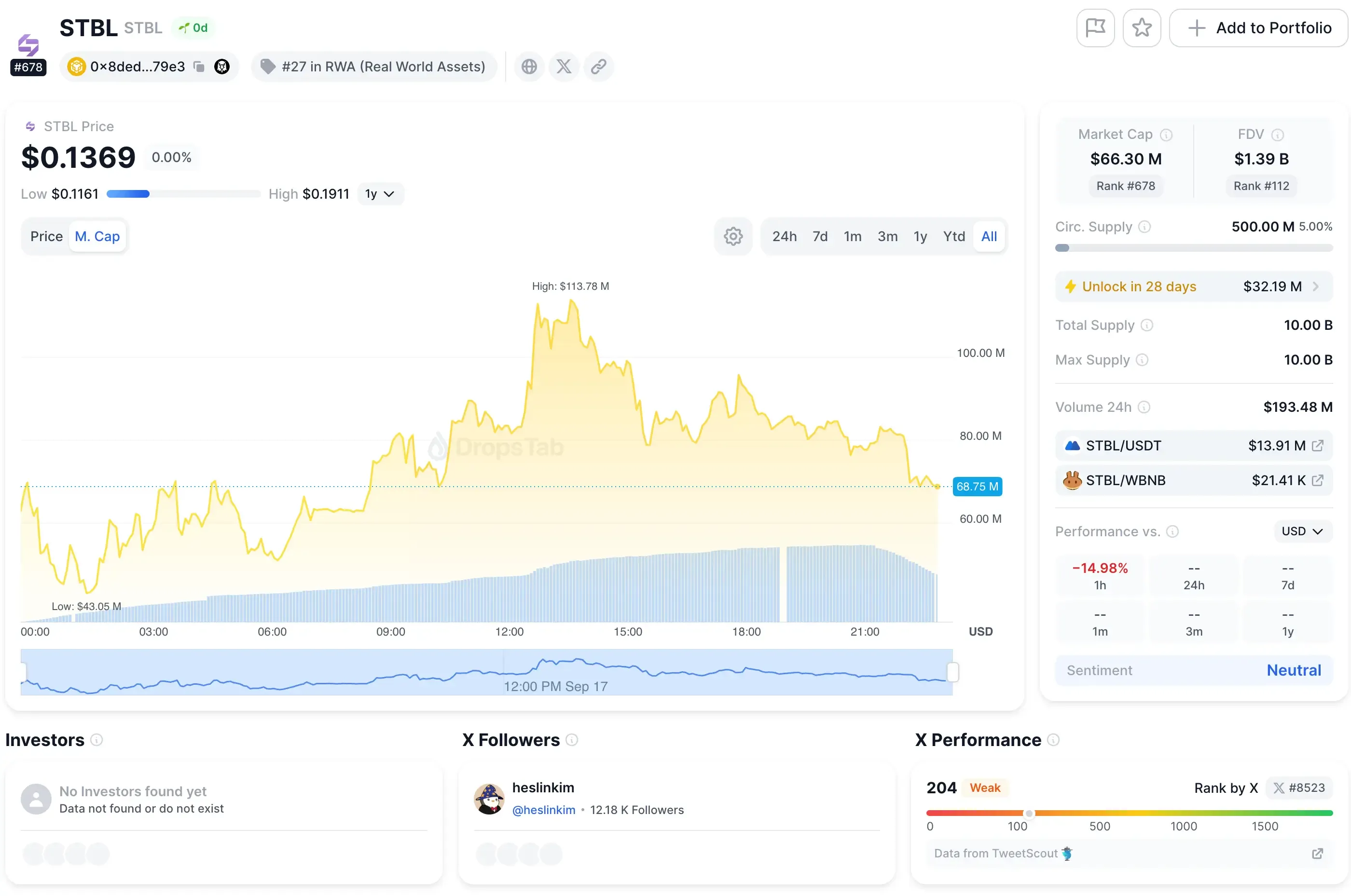

Collins इस प्रोजेक्ट को “Stablecoin 2.0” कहते हैं। इसकी पिच सरल लेकिन सीधी है: पुराने मॉडल में, इश्यूअर्स ट्रेज़री और नकद समकक्षों से आने वाला यील्ड रखते हैं। STBL के डिज़ाइन में, वह यील्ड उपयोगकर्ताओं को वापस मिलता है। शुरुआत करने के लिए, गवर्नेंस टोकन (STBL) 16 सितंबर 2025 को लाइव हुआ, Binance Alpha और Kraken पर डेब्यू करते हुए। ट्रेडर्स ने ध्यान दिया — टोकन पहले 24 घंटों में 455% उछला, $0.17 के आसपास पीक पर पहुँच गया।

STBL कैसे काम करता है: स्मार्ट कॉन्ट्रैक्ट्स, RWA, और यील्ड मॉडल

STBL के केंद्र में एक तीन-टोकन सेटअप है — असामान्य, लेकिन जानबूझकर बनाया गया। प्रत्येक टोकन की अपनी भूमिका है: एक लिक्विडिटी के लिए, एक यील्ड के लिए, और एक गवर्नेंस के लिए।

USST स्टेबलकॉइन स्थिर डॉलर है। यह USD से 1:1 पेग्ड है और U.S. Treasuries तथा AAA-रेटेड मनी मार्केट फंड्स जैसे रेगुलेटेड रियल-वर्ल्ड एसेट्स द्वारा समर्थित है। उपयोगकर्ता इसे सीधे अपने वॉलेट से मिंट कर सकते हैं — बिना स्टेकिंग, बिना लॉकअप्स, बिना किसी जटिलता के।

YLD टोकन वहीं है जहाँ चीज़ें दिलचस्प हो जाती हैं। जब भी कोई USST मिंट करता है, उन्हें YLD भी मिलता है, जो अंडरलाइनिंग Treasuries और फ़िक्स्ड-इनकम कोलेटरल से मिलने वाले यील्ड को ट्रैक करता है। व्यावहारिक रूप से, यह निष्क्रिय बॉन्ड आय को एक ट्रेडेबल ऑन-चेन स्ट्रीम में बदल देता है।

STBL गवर्नेंस टोकन पूरे सिस्टम को जोड़ता है। होल्डर्स तय करते हैं कि कौन से एसेट्स USST को बैक कर सकते हैं, रिज़र्व्स कैसे मैनेज होंगे, कौन सी फ़ीस लागू होगी, और कौन से अपग्रेड्स लागू किए जाएंगे। यह प्रोटोकॉल का स्टीयरिंग व्हील है।

यह आर्किटेक्चर वह सक्षम करता है जिसे Collins यील्ड स्प्लिटिंग कहते हैं। लिक्विडिटी USST में रहती है, यील्ड YLD के ज़रिए बहती है, और गवर्नेंस STBL के पास रहती है। सामान्य ट्रेड-ऑफ़ — यील्ड कमाना या लिक्विड रहना — की बजाय, उपयोगकर्ता एक साथ दोनों कर सकते हैं। स्मार्ट कॉन्ट्रैक्ट्स मिंटिंग, रिज़र्व चेक्स और डिस्ट्रीब्यूशन्स को रियल टाइम में संभालते हैं, जिनमें कैप्स और रेशियो गवर्नेंस वोट्स द्वारा सेट किए जाते हैं।

STBL अन्य स्टेबलकॉइन्स की तुलना में कैसे खड़ा होता है

हर स्टेबलकॉइन अंततः कुछ ही कैटेगरीज में आता है — केंद्रीकृत, ओवरकोलेटरलाइज़्ड, या प्रयोगात्मक हाइब्रिड। STBL का मॉडल इनमें से किसी में ठीक से फिट नहीं बैठता।

केंद्रीकृत दिग्गज: USDT और USDC

Tether लगभग ~$158.6B पर बैठा है और अब भी लिक्विडिटी पर हावी है, हालाँकि पारदर्शिता के सवाल कभी ख़त्म नहीं होते। USDC छोटा है (~$62.2B) लेकिन ऑडिट्स और रिपोर्टिंग पर जीत हासिल करता है। दोनों ही ट्रेज़री से आने वाला यील्ड इश्यूअर्स की जेब में डालते हैं। STBL इसे उलट देता है: यील्ड उपयोगकर्ताओं को वापस मिलता है, न कि किसी कॉर्पोरेट बैलेंस शीट के अंदर लॉक।

क्रिप्टो-बैक्ड मॉडल: DAI और LUSD

MakerDAO का DAI (~$3.6B) कोलेटरल की एक टोकरी का उपयोग करता है, जबकि LUSD (~$300M) सिर्फ़ ETH पर आधारित है और इसमें इम्यूटेबल कॉन्ट्रैक्ट्स हैं। ये सेटअप केंद्रीकृत भरोसे को हटाते हैं लेकिन उपयोगकर्ताओं को क्रिप्टो मार्केट की अस्थिरता के सामने उजागर करते हैं। STBL का रियल-वर्ल्ड एसेट (RWA) बेस अधिक स्थिर है — ETH में खराब दिन से कम प्रभावित।

हाइब्रिड/एल्गोरिदमिक मॉडल: FRAX

FRAX (~$600M) आंशिक कोलेटरल को एल्गोरिदमिक स्टेबलाइज़ेशन के साथ मिलाता है। यह डिज़ाइन तब तक काम करता है जब तक कि अन्य प्रोजेक्ट्स के लिए (याद है UST) नाकाम न हो जाए। STBL इस नाज़ुकता को दरकिनार करता है क्योंकि यह पूरी तरह रेगुलेटेड ट्रेज़री और मनी मार्केट फंड्स पर आधारित है।

यह क्यों मायने रखता है

STBL कुछ ऐसा ऑफ़र करता है जो बड़े खिलाड़ी नहीं करते: यील्ड बिना लिक्विडिटी लॉक किए, और गवर्नेंस जो सिर्फ़ कॉर्पोरेट बोर्डरूम नहीं है। फिर भी, वास्तविकता यह है — अपनाना एक पहाड़ जैसा है। यह नया है, छोटा है, और उन स्थापित खिलाड़ियों के खिलाफ़ है जिनके पास अरबों की लिक्विडिटी है। अलग-अलग स्टेबलकॉइन्स कैसे ताक़त और जोखिम को संतुलित करते हैं, इसका व्यापक दृष्टिकोण पाने के लिए देखें हमारा विश्लेषण स्टेबलकॉइन्स के फायदे और नुकसान पर।

टोकनोमिक्स और सप्लाई मैकेनिक्स

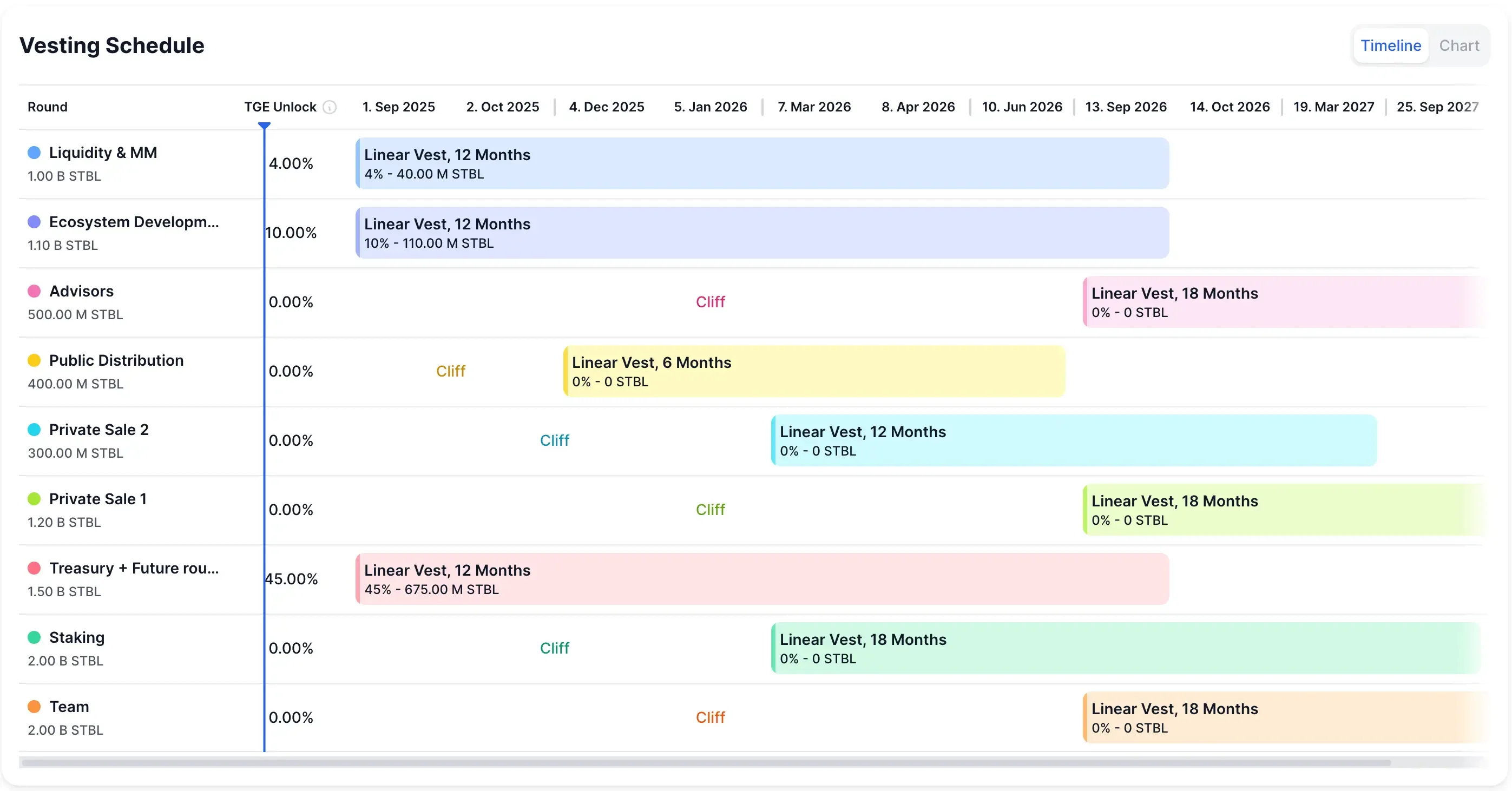

STBL का टोकन डिज़ाइन जानबूझकर कसा हुआ है। अधिकतम सप्लाई 10 बिलियन पर कैप्ड है, लेकिन आज केवल 500 मिलियन (≈5%) ही सर्कुलेशन में हैं। यह कमी तुरंत प्राइस एक्शन पर दबाव डालती है — बढ़ते ध्यान के बीच छोटा फ्लोट।

बाकी 95% सप्लाई लॉक्ड है, जिसमें वेस्टिंग लिक्विडिटी, इकोसिस्टम फंडिंग, प्राइवेट सेल्स, एडवाइजर्स और टीम में फैली हुई है। वास्तविक रिलीज़ शेड्यूल क्लिफ़्स और लीनियर वेस्ट्स दिखाता है जो 2026–2027 तक फैले हैं, यानी अधिकांश टोकन महीनों या सालों तक सर्कुलेशन में नहीं आएंगे।

जैसा कि चार्ट से साफ़ है, ट्रेज़री और भविष्य के राउंड्स सबसे बड़ा हिस्सा (45%) रखते हैं, जो 12 महीनों में धीरे-धीरे अनलॉक होंगे, जबकि टीम और एडवाइजर्स जैसी कैटेगरीज लंबे 18 महीने के वेस्ट का सामना करेंगी। पब्लिक डिस्ट्रीब्यूशन, स्टेकिंग और इकोसिस्टम डेवलपमेंट भी स्टैगरड टाइमलाइन्स का पालन करते हैं।

इसका मतलब है कि निकट अवधि में कमी बनी रह सकती है, लेकिन भविष्य के अनलॉक्स लिक्विडिटी और गवर्नेंस डायनामिक्स को नया रूप दे सकते हैं। ट्रेडर्स के लिए, इन क्लिफ़्स को देखना उतना ही ज़रूरी है जितना कि प्राइस चार्ट देखना।

स्वयं गवर्नेंस टोकन केवल एक सट्टात्मक चिप नहीं है। इसका वजन है: फ़ीस, कोलेटरल विकल्प, यील्ड नियम और ट्रेज़री प्रबंधन पर वोटिंग। संक्षेप में, STBL केवल भविष्य के अपसाइड का कूपन नहीं है — यह उस पूरे प्रोटोकॉल के संचालन का लीवर है।

अपनापन, इंटीग्रेशन और लिक्विडिटी पूल्स

STBL ने मार्केट में धीरे-धीरे प्रवेश नहीं किया — यह सीधे बड़े प्लेटफ़ॉर्म्स पर गया। Binance Alpha और Kraken ने पहले ही दिन टोकन को सूचीबद्ध किया, जहाँ Alpha Points धारकों को शुरुआती एक्सेस मिला। इस एक्सक्लूसिविटी ने 455% लॉन्च स्पाइक को बढ़ावा दिया। ट्रेडर्स को हमेशा ऐसा गेट पसंद आता है जिसे पार किया जा सके।

DeFi साइड पर, रोडमैप और आगे तक फैला हुआ है। फेज़ 3 में क्रॉस-चेन इंटरऑपरेबिलिटी और यील्ड बढ़ाने के लिए स्टेकिंग मैकेनिक्स शामिल हैं। पिच यह है कि USST चेन के बीच बह सकता है जबकि YLD आय उत्पन्न करता रहेगा, जिससे यह पोर्टेबल हो जाता है बिना अपनी धार खोए।

बीटा dApp पहले से ही लाइव है। उपयोगकर्ता RWA कोलेटरल के खिलाफ सीधे USST स्टेबलकॉइन्स और YLD टोकन मिंट कर सकते हैं — न कोई वादा, न कोई धुआँ, बस काम करता हुआ कोड। Nethermind और Cyfrin द्वारा सुरक्षा जांच ने कम से कम अभी के लिए एक परत विश्वसनीयता जोड़ दी है।

और फिर आता है संस्थागत एंगल। Wave Digital Assets, जिसके पास $1B+ AUM है, इस प्रोजेक्ट के पीछे खड़ा है। यह सिर्फ़ प्रेस रिलीज़ की एक लाइन नहीं है — यह संकेत देता है कि TradFi में कोई सोचता है कि यह मॉडल पोर्टफोलियो में होना चाहिए, सिर्फ़ Telegram चैट्स में नहीं।

गवर्नेंस, पारदर्शिता और जोखिम

STBL कॉर्पोरेट बोर्डरूम्स की बजाय कम्युनिटी गवर्नेंस पर निर्भर करता है। टोकन होल्डर्स नियम तय करते हैं: कौन सा कोलेटरल स्वीकार किया जाएगा, फ़ीस कैसे संरचित होगी, यील्ड कैसे बाँटा जाएगा, यहाँ तक कि ट्रेज़री कब पिवट करेगा। यह परिचित DeFi प्लेबुक — टोकन-वेटेड वोटिंग — पर चलता है, लेकिन दांव सीधे रियल-वर्ल्ड एसेट्स से जुड़े हैं।

पारदर्शिता यहाँ एक साइड नोट नहीं है। मिंटिंग प्रक्रिया, कोलेटरल रिज़र्व्स और यील्ड फ्लोज़ सब ऑन-चेन होते हैं, जिन्हें स्मार्ट कॉन्ट्रैक्ट्स द्वारा ट्रैक किया जाता है। पिच सरल है: USDT से अधिक विज़िबल, USDC से कम डिस्क्रेशनरी, और प्रोग्रामेटिक एसेट मैनेजमेंट जो असली काम करता है।

जहाँ जोखिम मौजूद हैं:

- रेगुलेशन। RWA-बैक्ड डिज़ाइन नए स्टेबलकॉइन क़ानूनों (जैसे GENIUS Act) की आंधी में सीधे प्रवेश करते हैं। अनुपालन वैकल्पिक नहीं है।

- लिक्विडिटी। केवल 5% सप्लाई लाइव है। पतली फ़्लोट + नया टोकन = ट्रेडर्स के लिए संभावित बाधाएँ।

- कोलेटरल। ट्रेज़री और फ़िक्स्ड-इनकम मार्केट्स पर भारी निर्भरता का मतलब है कि ब्याज-दरों की चालें प्रोटोकॉल तक गूँजती हैं।

- गवर्नेंस। टोकन एकाग्रता कुछ व्हेल्स को निर्णयों को झुकाने की अनुमति दे सकती है — और हमेशा कम्युनिटी के पक्ष में नहीं।

स्टेबलकॉइन इकोसिस्टम में मार्केट पोज़िशनिंग

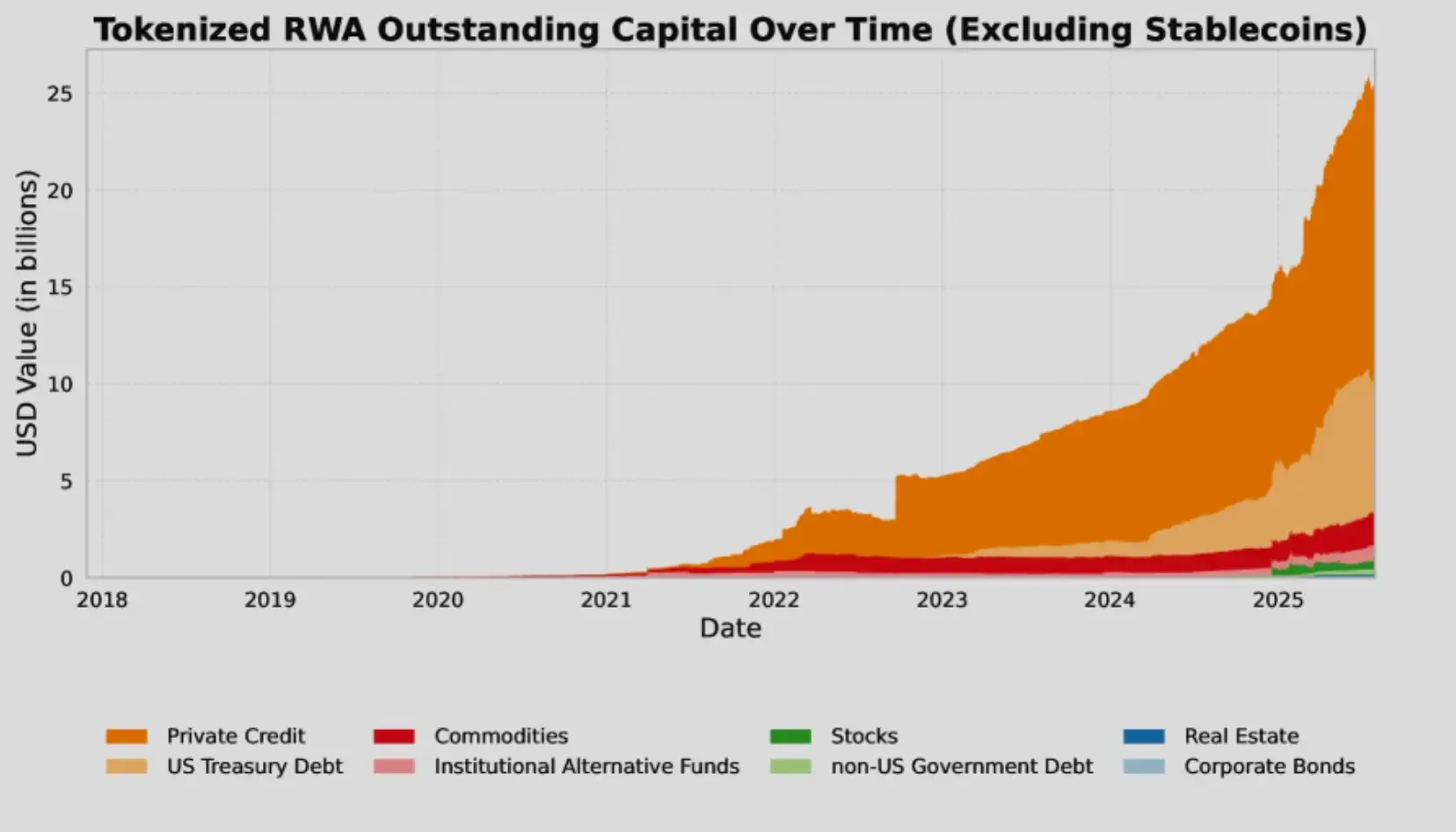

STBL शून्य में लॉन्च नहीं हो रहा है। स्टेबलकॉइन मार्केट अब $225B से अधिक है, और इसका सबसे तेज़ी से बढ़ता हुआ निच रियल-वर्ल्ड एसेट (RWA) टोकनाइज़ेशन है।

2025 तक, टोकनाइज़्ड RWA $24–25B तक पहुँच गए — सिर्फ़ तीन वर्षों में 308% की वृद्धि। ट्रेज़रीज़ इसमें अग्रणी हैं: $7.4B से अधिक टोकनाइज़ किए गए, सिर्फ़ इस साल में ही 80% की छलांग। यही पृष्ठभूमि STBL के मॉडल — रेगुलेटेड ट्रेज़री से यील्ड — को किसी प्रयोग जैसा नहीं बल्कि उस दिशा का स्वाभाविक विस्तार दिखाती है जहाँ मार्केट पहले से ही बढ़ रहा है।

STBL अभी तक USDT या USDC के पैमाने का मुकाबला नहीं करता, लेकिन यह उनकी नकल करने की कोशिश भी नहीं कर रहा। इसका अंतर यील्ड-शेयरिंग है, साथ ही Wave Digital Assets से संस्थागत विश्वसनीयता और Reeve Collins के ज़रिए Tether का कनेक्शन। ये संकेत DeFi उपयोगकर्ताओं और TradFi अलोकेटर्स दोनों को आकर्षित करने में मायने रखते हैं।

लॉन्च दो टेलविंड्स के साथ मेल खाता है: रेगुलेटर्स अंततः स्टेबलकॉइन्स के लिए स्पष्ट रेखाएँ खींच रहे हैं, और संस्थाएँ यील्ड-बेयरिंग डिजिटल एसेट्स के लिए भूखी हैं। GENIUS Act की ट्रेज़री-बैकिंग आवश्यकताएँ STBL के कोलेटरल डिज़ाइन पर सटीक बैठती हैं, जिससे इसे पहले दिन से ही एक नियामकीय नैरेटिव मिलता है।

इस बीच, अन्य खिलाड़ी अलग दिशा से स्केल हासिल करने की कोशिश कर रहे हैं — Plasma की चेन $2B तरलता के साथ लाइव हुई और USDT ट्रांसफर पर ज़ीरो-फ़ीस के साथ, यह दर्शाता है कि स्टेबलकॉइन इन्फ्रास्ट्रक्चर में प्रतिस्पर्धा कितनी तेज़ हो रही है।

ट्रेडर्स और निवेशकों के लिए मुख्य निष्कर्ष

STBL शुरुआती, उलझा हुआ, लेकिन संभावित रूप से विशाल है। यही इसका शॉर्ट वर्ज़न है।

अपसाइड ड्राइवर्स

संस्थापक का ट्रैक रिकॉर्ड (Reeve Collins, Tether) और Wave Digital Assets से संस्थागत समर्थन विश्वसनीयता लाता है। यील्ड-स्प्लिटिंग मॉडल सीधे उभरते RWA टोकनाइज़ेशन ट्रेंड से जुड़ता है, जिससे STBL को $225B के स्टेबलकॉइन सेक्टर में मार्केट शेयर हथियाने की पोज़िशनिंग मिलती है।

निवेश संबंधी विचार

अभी कमी अच्छी दिख रही है — केवल 5% सप्लाई लिक्विड है — लेकिन यह एकाग्रता दोनों दिशाओं में असर डाल सकती है। अनलॉक्स भारी असर डाल सकते हैं। साथ ही, RWA-बैक्ड डिज़ाइनों के लिए नियामकीय अनिश्चितता और दिग्गजों से प्रतिस्पर्धा इस जोखिम प्रोफ़ाइल को और स्पष्ट बना देती है।

टाइमलाइन

रोडमैप चरणों में चलता है: गवर्नेंस फ्रेमवर्क (फेज़ 2), क्रॉस-चेन ब्रिजिंग (फेज़ 3), उसके बाद स्टेकिंग ऐड-ऑन। क्या ये माइलस्टोन्स समय पर पूरे होंगे — और क्या उपयोगकर्ता वास्तव में परवाह करेंगे — यही तय करेगा कि STBL टिकेगा या फिसलेगा।