Crypto

Investasi Kripto Vanguard

Vanguard secara terbuka meremehkan Bitcoin sambil memegang miliaran dalam ekuitas terkait kripto. Pembalikan ETF dipaksa oleh kontradiksi ini, bukan oleh keyakinan.

Tinjauan Cepat

- Vanguard memegang sekitar $10B dalam ekuitas terkait kripto melalui Strategy dan Coinbase.

- Pembalikan ETF 2 Desember 2025 bukanlah ideologis—itu adalah tekanan operasional.

- Skeptisisme publik bertabrakan dengan eksposur portofolio yang dalam terhadap bisnis yang digerakkan oleh Bitcoin.

- Bitcoin mungkin kurang hasil, tetapi Vanguard mendapat untung satu lapis ke atas melalui pendapatan nyata.

- Abaikan metafora—alokasi Vanguard menunjukkan taruhan sebenarnya.

Tesis "Digital Labubu"

Pada 11–12 Desember 2025, John Ameriks, kepala global ekuitas kuantitatif Vanguard, membuat pernyataan yang menembus keuangan institusional: jika tokenisasi tidak menjadi berarti, sulit baginya untuk melihat Bitcoin sebagai lebih dari sekadar “Labubu digital.”

Kalimat itu terdengar meremehkan. Tidak. Ameriks tidak mengejek Bitcoin—dia mengklasifikasikannya. Di bawah kerangka penetapan harga aset tradisional, Bitcoin adalah aset non-produktif. Tidak ada dividen. Tidak ada kupon. Tidak ada arus kas untuk didiskon. Nilai bergantung pada kelangkaan dan permintaan masa depan, bukan output saat ini. Itu pandangan kuantitatif standar, bahkan jika itu mengganggu investor kripto.

Tokenisasi adalah jalan keluar dalam modelnya. Jika blockchain menjadi infrastruktur penyelesaian dan jaminan inti untuk aset dunia nyata, peran Bitcoin bergeser dari objek langka menjadi tulang punggung keuangan. Tanpa pergeseran itu, Ameriks berpendapat, Bitcoin tetap spekulatif.

Penyusunan itu penting—karena bertabrakan langsung dengan apa yang Vanguard sebenarnya dimiliki.

Pembaruan Kebijakan Vanguard

Untuk memahami mengapa keputusan Vanguard sangat penting, penting untuk memahami siapa yang sebenarnya dilayani oleh Vanguard.

Seperti yang dicatat oleh Fred Krueger pada saat itu, Vanguard bukan hanya manajer aset lain yang bersaing dengan BlackRock di pinggiran—itu mendominasi akun pensiun AS, reksa dana indeks, dan investasi langsung ke konsumen. Ini adalah rumah default bagi modal kelas menengah jangka panjang. Jadi ketika Vanguard membuka pintu untuk Bitcoin ETF, bahkan dengan enggan, itu mengubah siapa yang dapat mengakses kripto—bukan pedagang, tetapi penabung.

Pada 2 Desember 2025, Vanguard diam-diam melakukan sesuatu yang telah dihabiskannya hampir dua tahun untuk menolak melakukannya. Ini membuka platform pialang ritel untuk spot Bitcoin dan Ethereum ETF. Tidak ada rebranding. Tidak ada perubahan filosofi. Hanya pembaruan kebijakan yang secara efektif mengakhiri pembekuan yang diberlakukan kembali pada Januari 2024, ketika Vanguard memblokir ETF dan reksa dana kripto pihak ketiga meskipun ada persetujuan regulasi penuh dan peningkatan partisipasi institusional.

Waktunya adalah tanda.

Pembalikan ini terjadi hampir sepuluh hari sebelum John Ameriks go public dengan garis “digital Labubu”. Yang berarti keputusan itu tidak dipicu oleh perubahan mendadak dalam cara kepemimpinan Vanguard memandang Bitcoin. Perusahaan sudah memutuskan—secara internal—bahwa menolak akses tidak lagi masuk akal. Skeptisisme publik berlanjut. Realitas operasional terus bergerak.

Kesenjangan itu penting. Materi Vanguard sendiri masih membungkus crypto dengan penafian dan bahasa hati-hati. Namun, klien sekarang dapat memperdagangkan IBIT, ETF Bitcoin spot BlackRock, FBTC dari Fidelity, dan produk lain yang disetujui langsung melalui platform Vanguard. Ini bukan dukungan. Itu adalah pengakuan bahwa tembok itu menjadi tidak praktis untuk dipertahankan.

Tekanan klien melakukan pekerjaan itu. Vanguard memiliki sekitar $11 triliun dalam aset, tersebar di jutaan akun ritel dan hubungan penasihat. Pada akhir 2025, sebagian besar dari klien tersebut menginginkan eksposur kripto—atau secara terbuka mempertimbangkan platform yang sudah menawarkannya. Fidelity, Schwab, dan lainnya senang untuk memenuhi permintaan tersebut. Reaksi #BoycottVanguard setelah larangan 2024 bukanlah kebisingan. Itu muncul dalam transfer akun dan keluhan penasihat.

Jadi pembalikan terjadi.

Realitas Pragmatisme Operasional

Pembalikan 2 Desember 2025 bukanlah ideologis. Kepemimpinan Vanguard tidak melunakkan pandangannya tentang Bitcoin, dan skeptisisme Ameriks tidak menghilang begitu gerbang dibuka kembali. Yang berubah adalah tekanan. Kontradiksi itu menjadi tidak mungkin untuk dikelola.

Vanguard memblokir akses klien ke ETF kripto spot sambil memegang hampir $10 miliar dalam ekuitas terkait kripto melalui MicroStrategy dan Coinbase. Dari sudut pandang klien dan penasihat, posisi itu tidak dapat dipertahankan. Membatasi akses sambil mendapatkan keuntungan secara tidak langsung menciptakan gesekan—keluhan, transfer, dan kebocoran kompetitif ke platform yang membiarkan klien memutuskan sendiri.

Mengizinkan ETF bukanlah dukungan. Itu adalah pengendalian kerusakan. Vanguard tidak mengubah keyakinannya. Itu mengakui bahwa menolak akses tidak lagi sejalan dengan apa yang portofolionya sendiri sudah mencerminkan.

Pada periode yang sama Vanguard sedang menilai kembali sikapnya terhadap kripto, modal mengalir dengan agresif ke produk inti mereka. ETF S&P 500 Vanguard mencatat salah satu arus masuk terkuatnya dalam beberapa tahun, dengan puluhan miliar ditambahkan dalam satu bulan dan arus masuk tahun-ke-tahun dalam jalur untuk mencetak rekor. Ini bukanlah perusahaan yang berurusan dengan penarikan atau klien marginal—ini menyerap permintaan berkelanjutan dari investor jangka panjang dalam skala besar. Dengan latar belakang itu, mempertahankan pembatasan buatan di satu sudut platform menjadi lebih sulit untuk dibenarkan.

Portofolio Kripto Vanguard

Vanguard telah menghabiskan waktu bertahun-tahun mendorong kehati-hatian terhadap Bitcoin. Baca panduan publiknya dan kripto terlihat seperti risiko pinggiran, sesuatu yang sebaiknya dijaga dari jarak jauh. Di dalam portofolio, sikapnya sangat berbeda.

Melalui dana indeks dan strategi sistematis, Vanguard telah membangun salah satu eksposur institusional terbesar terhadap ekuitas terkait kripto di pasar publik. Bukan token. Bukan ETF—setidaknya hingga Desember. Perusahaan yang harga ekuitasnya bergerak langsung dengan Bitcoin itu sendiri.

Ada lapisan lain dari paparan ini yang sering terlewatkan: konsentrasi.

Ketika Vanguard membuka akses kripto, itu tidak menawarkan pasar token yang luas. Itu menyalurkan permintaan melalui serangkaian aset besar yang dapat diterima secara institusional. Dengan triliunan modal pensiun dan hanya menu terbatas, diversifikasi tidak berkembang—arus menyusut. Hasilnya dapat diprediksi. Modal berkumpul di sekitar ekuitas terkait Bitcoin dan penyedia infrastruktur inti, memperkuat nama yang sama yang sudah tertanam dalam portofolio Vanguard.

Eksposur Bitcoin Strategy Inc

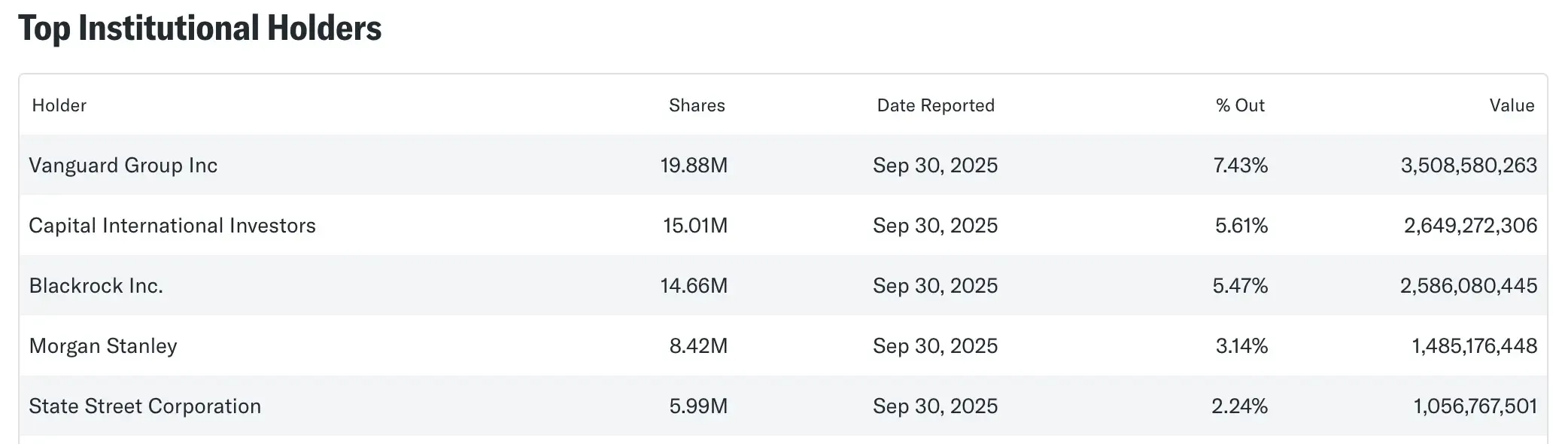

Pada musim semi 2025, Vanguard memiliki sekitar 19 hingga 20,5 juta saham Strategy Inc, mewakili sekitar 8,5% dari perusahaan. Pada beberapa titik selama tahun tersebut, kepemilikan itu saja bernilai lebih dari $7 miliar. Itu tidak lagi berperilaku seperti perusahaan perangkat lunak dalam arti yang berarti. Strategy berfungsi sebagai perbendaharaan bitcoin kendaraan dengan ticker Nasdaq.

Pada November 2025, perusahaan melaporkan memegang sekitar 649,870 BTC, senilai sekitar $56 miliar pada saat itu. Ekuitas tidak hanya Vanguard memiliki Strategy—itu memperkuatnya. Ketika BTC bergerak, MSTR cenderung bergerak lebih keras. Itu berarti investor indeks Vanguard membawa eksposur Bitcoin yang dileverage, baik mereka bermaksud atau tidak.

Ini bukan taruhan diskresioner. Vanguard memiliki Strategy karena dana-dananya diharuskan memiliki konstituen indeks berdasarkan kapitalisasi pasar. Saat MSTR tumbuh, eksposur mengikuti secara otomatis. Hasilnya adalah posisi struktural dalam volatilitas Bitcoin, tertanam dalam portofolio yang dipasarkan sebagai konservatif dan jangka panjang.

Coinbase Exposure

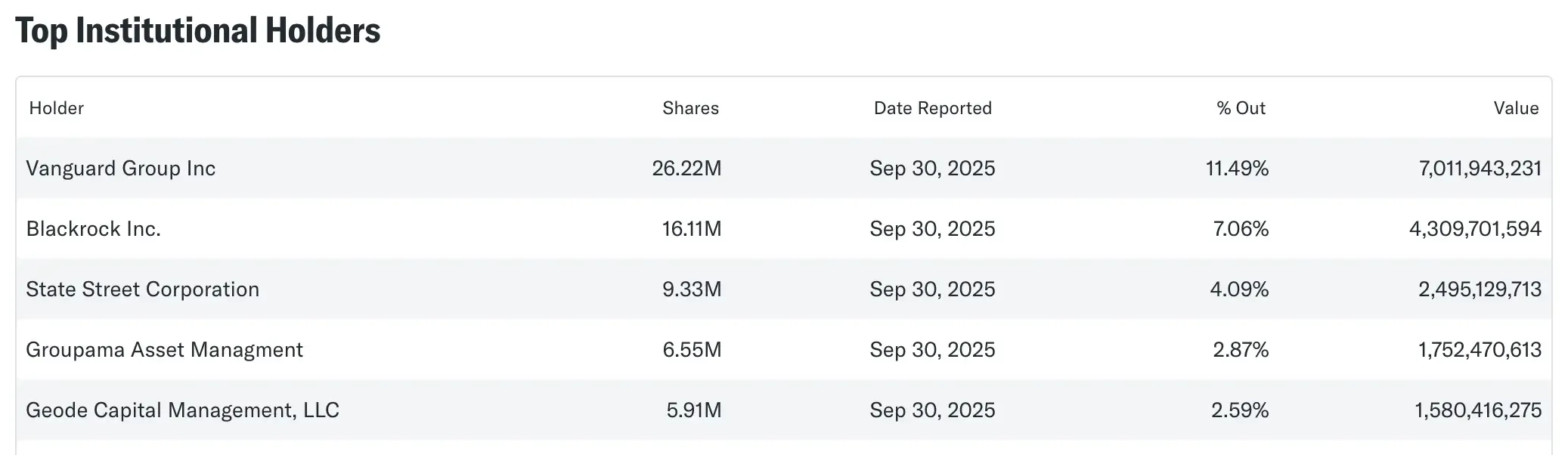

Coinbase menambahkan lapisan yang berbeda. Vanguard memiliki sekitar 18,3 juta saham COIN pada akhir 2024—sekitar 9% dari perusahaan—dan pengajuan pada 2025 menunjukkan posisi tersebut tumbuh sekitar 5 juta saham pada Q3. Pada harga Desember 2025, kepemilikan tersebut bernilai sekitar $7 miliar.

Apakah penambahan tersebut berasal dari perubahan indeks atau portofolio model sulit untuk diisolasi. Yang penting adalah hasilnya: Vanguard adalah salah satu pemegang saham terbesar Coinbase.

Tidak seperti MicroStrategy, Coinbase bukanlah proxy yang dibangun di atas mekanika neraca. Ini adalah bisnis arus kas. Biaya perdagangan, kustodian, derivatif, infrastruktur. Ketika aktivitas kripto meningkat, Coinbase menghasilkan pendapatan nyata. Eksposur Vanguard di sini bukanlah teoretis—ini terkait langsung dengan Bitcoin yang digunakan, diperdagangkan, dan disimpan dalam skala besar.

Apa yang Ditunjukkan oleh Portofolio

Diambil bersama-sama, Strategy Inc dan Coinbase memberikan Vanguard sekitar $10 miliar dalam eksposur ekuitas terkait kripto, tergantung pada harga dan tanggal pengajuan. Itu bukan kebetulan. Itu cukup besar untuk berayun dengan siklus Bitcoin dan cukup besar untuk menjadi penting di dalam pengelola aset senilai lebih dari $10 triliun.

Ini tidak berarti Vanguard "percaya" pada Bitcoin. Ini berarti sesuatu yang lebih mengungkapkan. Skeptisisme perusahaan hidup dalam kutipan dan kerangka kerja. Eksposurnya hidup dalam portofolio.

Dan portofolio, tidak seperti retorika, sulit untuk diperdebatkan.

Hasil vs. Kelangkaan

Matematika John Ameriks bersih, tetapi tidak lengkap. Bitcoin tidak menghasilkan hasil—tidak ada dividen, tidak ada arus kas untuk didiskon—dan menurut aturan keuangan klasik itu penting. Di mana kerangka kerja ini gagal adalah memperlakukan “tidak ada hasil” sebagai “tidak ada utilitas.” Portofolio Vanguard sendiri menunjukkan kesenjangan tersebut. Kegunaan Bitcoin mengekspresikan dirinya satu lapis ke atas, melalui perusahaan yang memonetisasi aktivitasnya.

Coinbase mengubah perdagangan dan kustodian menjadi pendapatan nyata. MicroStrategy mengonversi kelangkaan Bitcoin menjadi leverage neraca. Hasil tidak ada di tingkat protokol—tetapi muncul di ekuitas yang sudah dimiliki Vanguard.

Kesimpulan

Tindakan Vanguard menunjukkan taruhan sederhana. Bitcoin tidak perlu hasil untuk menjadi penting—itu hanya perlu tetap likuid, langka, dan cukup berguna sehingga institusi terus membangun bisnis di sekitarnya. Keyakinan itu sudah tertanam dalam eksposur miliaran dolar terhadap pendapatan Coinbase dan neraca Strategy.

Pembalikan ETF 2 Desember 2025 bukan tentang keyakinan. Itu tentang gesekan.

Memblokir akses sambil mendapatkan keuntungan secara tidak langsung telah menjadi tidak dapat dipertahankan, jadi Vanguard mundur dan membiarkan klien memilih.

Taruhan sebenarnya bukan pada teori tokenisasi atau debat penilaian. Ini adalah bahwa Bitcoin tetap secara struktural relevan cukup lama sehingga menghindarinya secara langsung tidak lagi mungkin.

Perhatikan eksposur. Abaikan metafora.